“黑天鹅”投资者:黄金将再次成为“真正的机会”!

亚汇网

2024-08-19 10:10:03

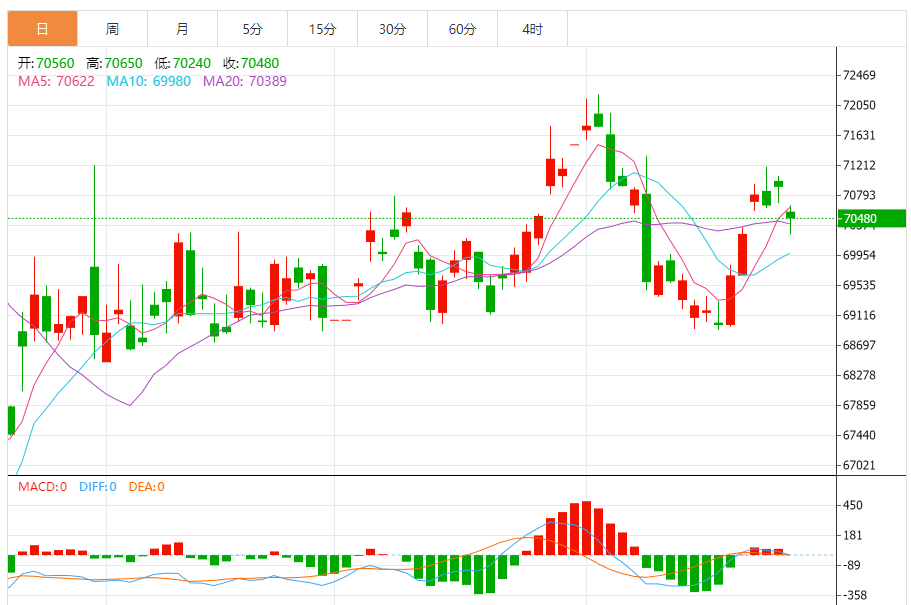

周五美盘,现货黄金首次触及2500美元,再创历史新高,随后跳水至2477附近。Universa的首席投资官和创始人Mark Spitznagel认为泡沫破裂终将来临,在史诗级崩盘后,黄金和大宗商品将“再次成为真正的交易机会”。

在接受采访中,Spitznagel表示:“这次并没有什么不同,任何说不同的人都没有真正注意观察,唯一的区别是这次泡沫破裂的规模比我们以前见过的都要大。”

Universa是一家市值160亿美元的对冲基金,专门从事缓解“黑天鹅”事件的风险。

Spitznagel曾是一名交易员,他是2007年畅销书《黑天鹅》的作者纳西姆·尼古拉斯·塔勒布(Nassim Nicholas Taleb)的门生。

Spitznagel认为,近期经济降温的迹象和股市达到顶峰的迹象不应被忽视,其中包括失业率上升、消费者越来越谨慎以及市场波动加剧。

他说:“这是一个典型的紧缩过程、峰值过程、倒挂过程,随后进入衰退。如果到今年年底我们还没有陷入衰退,我会感到惊讶。”

Spitznagel担心全球经济中过度的债务和美联储的“印钞”行为会导致一段低增长和高通胀的时期,即滞涨。

他认为,当经济和市场崩溃时,美联储将被迫采取“英雄般的行动”来拯救经济和市场,但这只会是一场“惨胜”。降息、重启量化宽松或者启动新的未经测试的刺激措施都不足以防止消费者和投资者遭受重大损失。而当美联储的努力开始生效并帮助稳定经济时,滞胀将成为一个问题。

“这看起来像是一次复苏,但印钞能做的有限,一旦超出这个限度就会削弱经济增长,”Spitznagel说。“正如弗里德曼在60年代晚期所写的,一旦印钞和通胀成为预期,所有印钞最终都会导致滞胀。”

他指出:“印钞从来都没有也不会创造财富。因此,在下一次史诗级崩盘之后,预计黄金和大宗商品会再次成为一个真正的交易机会。”

然而,尽管Spitznagel确实担心衰退即将到来,股市泡沫即将破裂,滞胀是一个长期的风险,但他也对自己的长期悲观看法提供了一个限定条件。

他说:“我认为我们不会面临大萧条。我不是那种预言世界末日的人。我只是认为我们不会喜欢为了拯救这个人为的、严重操纵的泡沫而必须采取的措施,我们所有人都生活在这样一个泡沫之中。”

最后,Spitznagel警告说,泡沫通常会在极度乐观的高点结束,他认为我们当前泡沫的最后一段仍有上涨空间。对于投资者而言,这意味着做空市场不是一个好主意。

他说:“我想在这里澄清一下我的立场,我认为市场将会有一个最后的疯狂上涨,这将挤压那些看跌的投资者。”

在接受采访中,Spitznagel表示:“这次并没有什么不同,任何说不同的人都没有真正注意观察,唯一的区别是这次泡沫破裂的规模比我们以前见过的都要大。”

Universa是一家市值160亿美元的对冲基金,专门从事缓解“黑天鹅”事件的风险。

Spitznagel曾是一名交易员,他是2007年畅销书《黑天鹅》的作者纳西姆·尼古拉斯·塔勒布(Nassim Nicholas Taleb)的门生。

Spitznagel认为,近期经济降温的迹象和股市达到顶峰的迹象不应被忽视,其中包括失业率上升、消费者越来越谨慎以及市场波动加剧。

他说:“这是一个典型的紧缩过程、峰值过程、倒挂过程,随后进入衰退。如果到今年年底我们还没有陷入衰退,我会感到惊讶。”

Spitznagel担心全球经济中过度的债务和美联储的“印钞”行为会导致一段低增长和高通胀的时期,即滞涨。

他认为,当经济和市场崩溃时,美联储将被迫采取“英雄般的行动”来拯救经济和市场,但这只会是一场“惨胜”。降息、重启量化宽松或者启动新的未经测试的刺激措施都不足以防止消费者和投资者遭受重大损失。而当美联储的努力开始生效并帮助稳定经济时,滞胀将成为一个问题。

“这看起来像是一次复苏,但印钞能做的有限,一旦超出这个限度就会削弱经济增长,”Spitznagel说。“正如弗里德曼在60年代晚期所写的,一旦印钞和通胀成为预期,所有印钞最终都会导致滞胀。”

他指出:“印钞从来都没有也不会创造财富。因此,在下一次史诗级崩盘之后,预计黄金和大宗商品会再次成为一个真正的交易机会。”

然而,尽管Spitznagel确实担心衰退即将到来,股市泡沫即将破裂,滞胀是一个长期的风险,但他也对自己的长期悲观看法提供了一个限定条件。

他说:“我认为我们不会面临大萧条。我不是那种预言世界末日的人。我只是认为我们不会喜欢为了拯救这个人为的、严重操纵的泡沫而必须采取的措施,我们所有人都生活在这样一个泡沫之中。”

最后,Spitznagel警告说,泡沫通常会在极度乐观的高点结束,他认为我们当前泡沫的最后一段仍有上涨空间。对于投资者而言,这意味着做空市场不是一个好主意。

他说:“我想在这里澄清一下我的立场,我认为市场将会有一个最后的疯狂上涨,这将挤压那些看跌的投资者。”

- 正文结束 -