今日市场信号:鲍威尔放鸽!美元下跌 日本央行加息日元暴涨

亚汇网

2024-08-01 11:20:01

8月1日,周四亚市盘中,美联储决议维持利率不变,但开启在9月的下一次会议上降低利率的大门,美元遭受打压。除了美元走软,中东紧张局势也刺激黄金的避险买盘,现货黄金价格周三大涨37美元。日本央行周三意外加息,日元兑美元暴涨并触及四个月高点。

美联储周三结束为期两天的货币政策会议。联邦公开市场委员会(FOMC)一致投票决定维持基准联邦基金利率在5.25%至5.5%区间不变,并重申将在对通胀降温的信心增强后下调利率。美联储主席鲍威尔表示,如果通胀按照预期下降、经济增长保持合理强劲且劳动市场维持稳定,最快可能在9月降息。

FOMC在周三发布的声明中表示,“近几个月来,朝着委员会2%的通胀目标取得了一些进一步进展。委员会认为实现就业和通胀目标的风险继续向更好的平衡发展。”官员们还调整对劳动力市场的评估,指出就业增长放缓,失业率有所上升但仍处于低位。他们表示,通胀率在过去一年有所缓和,但仍处于略微较高的水平。

美联储主席鲍威尔在新闻发布会上表示,第二季度通胀数据增加了美联储的信心,在实现2%的通胀目标方面取得了“一些进一步的进展”,如果通胀测试得到满足,美联储最早可能在9月降息。

他还表示:“今天有些人讨论了在本次会议上采取政策行动(降息)的情况。但委员会的总体感觉是如果数据支持的话,将在下次会议上行动,而不是在此次会议上。(美联储)最早可能在9月份的下次会议上讨论降低政策利率的问题。我们正在接近适当降低政策利率的那个点,但我们还没有到那个点。”

SiebertNext首席投资官MarkMalek表示,从鲍威尔的讲话中可以清楚地看出,他们已经为9月份的降息做好了准备,他们将保持自己的选择权。

亚洲市场

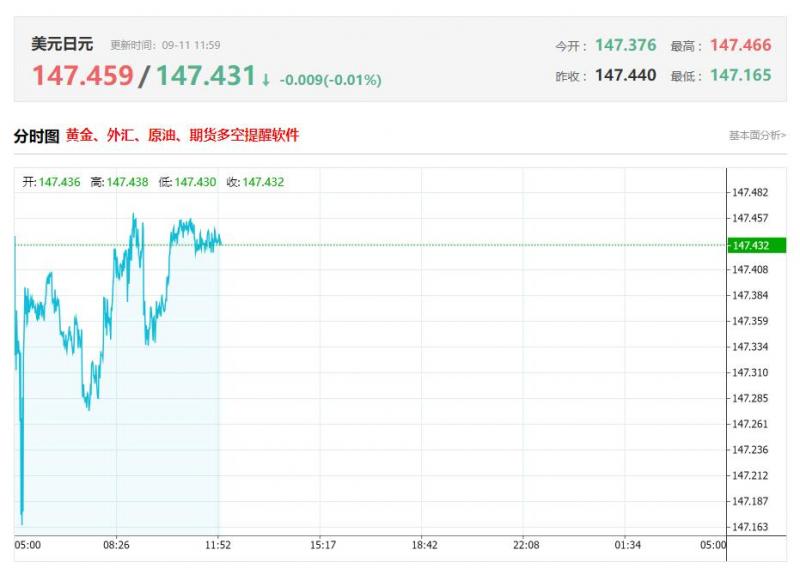

日本央行昨日将无抵押隔夜拆借利率从0-0.10%上调至0.25%左右。该决定是以7票对2票做出的,中村丰明和野口旭投了反对票,他们更愿意在调整利率之前收集更多信息并进行仔细评估。

关于日本国债的采购,一致决定到2026年第一季度将每月直接购买的金额减少到约3万亿日元。该金额将在每个日历季度减少400B日元。

日本央行表示,经济活动和价格“总体上与央行的前景一致”。加薪举措不断蔓延,进口物价年增长率“再转正”,物价上行风险值得关注。

中国官方公布的7月国家统计局制造业采购经理指数(PMI)从49.5小幅回落至49.4,略高于预期的49.3。自2023年4月以来,该指数一直低于50大关,这是增长与收缩的区别,只有三个月。

国家统计局分析师赵庆河将制造业活动的下降归因于7月份典型的生产淡季、市场需求不足以及部分地区高温、洪涝等极端天气条件。

非制造业PMI指数也有所回落,从50.5降至50.2,符合预期,但仍显示连续第19个月扩张。在这一类别中,建筑业分项指数从52.3下降至51.2,而服务业分项指数则从50.2下滑至50e。

总体而言,包括制造业和非制造业部门在内的官方采购经理人指数综合指数从50.5降至50.2。

欧洲市场

欧元区7月CPI同比增幅从2.5%上升至2.6%,高于预期的2.4%。核心CPI(不包括能源、食品、酒精和烟草)同比增长2.9%,高于预期的2.8%。

从主要组成部分来看,预计7月份服务业的年率最高(4.0%,而6月份为4.1%),其次是食品,酒精和烟草(2.3%,6月份为2.4%),能源(1.3%,6月份为0.2%)和非能源工业品(0.8%,6月份为0.7%)。

美国市场

7月,美国ADP私人就业人数增长了122k,远低于预期的166k。按部门划分,商品生产工作岗位增加了37k,而服务提供工作岗位增加了85k。按机构规模划分,小公司损失了-7,000k,中型公司增加了70k个工作岗位,大公司增加了62k个工作岗位。

留职人员的年工资同比涨幅放缓至4.8%,为三年来的最低水平。跳槽者的年薪增长率也从同比7.7%大幅下降至5.2%。

ADP首席经济学家NelaRichardson评论说:“随着工资增长放缓,劳动力市场正在与美联储减缓通胀的努力一起发挥作用。如果通货膨胀回升,那将不是因为劳动力。

美联储将利率维持在5.25-5.50%不变,正如人们普遍预期的那样,并进行了一致投票。随附的声明密切反映了6月份对未来决策的指导,坚持认为美联储“准备酌情调整货币政策立场”。

美联储强调,其评估将考虑“广泛的信息”,这表明它目前将潜在降息计划放在首位。

在经济方面,美联储承认就业增长已经“放缓”,失业率“上升”。此外,该声明指出,在降低通胀以实现目标方面“取得了一些进一步的进展”。美联储还提到,通胀和就业风险正在继续“走向更好的平衡”。

加拿大5月GDP环比增长0.2%,超过预期的0.1%。这一增长的主要驱动力是商品生产行业,增长了0.4%,五分之四的行业在扩张。服务业也做出了贡献,尽管幅度不大,增长了0.1%。总体而言,20个行业中有15个实现了增长。

预先信息表明,6月份实际GDP环比增长0.1%。建筑业、房地产、租赁、金融和保险业的收益被制造业和批发贸易的下降部分抵消。

(亚汇网编辑:林雪)

美联储周三结束为期两天的货币政策会议。联邦公开市场委员会(FOMC)一致投票决定维持基准联邦基金利率在5.25%至5.5%区间不变,并重申将在对通胀降温的信心增强后下调利率。美联储主席鲍威尔表示,如果通胀按照预期下降、经济增长保持合理强劲且劳动市场维持稳定,最快可能在9月降息。

FOMC在周三发布的声明中表示,“近几个月来,朝着委员会2%的通胀目标取得了一些进一步进展。委员会认为实现就业和通胀目标的风险继续向更好的平衡发展。”官员们还调整对劳动力市场的评估,指出就业增长放缓,失业率有所上升但仍处于低位。他们表示,通胀率在过去一年有所缓和,但仍处于略微较高的水平。

美联储主席鲍威尔在新闻发布会上表示,第二季度通胀数据增加了美联储的信心,在实现2%的通胀目标方面取得了“一些进一步的进展”,如果通胀测试得到满足,美联储最早可能在9月降息。

他还表示:“今天有些人讨论了在本次会议上采取政策行动(降息)的情况。但委员会的总体感觉是如果数据支持的话,将在下次会议上行动,而不是在此次会议上。(美联储)最早可能在9月份的下次会议上讨论降低政策利率的问题。我们正在接近适当降低政策利率的那个点,但我们还没有到那个点。”

SiebertNext首席投资官MarkMalek表示,从鲍威尔的讲话中可以清楚地看出,他们已经为9月份的降息做好了准备,他们将保持自己的选择权。

亚洲市场

日本央行昨日将无抵押隔夜拆借利率从0-0.10%上调至0.25%左右。该决定是以7票对2票做出的,中村丰明和野口旭投了反对票,他们更愿意在调整利率之前收集更多信息并进行仔细评估。

关于日本国债的采购,一致决定到2026年第一季度将每月直接购买的金额减少到约3万亿日元。该金额将在每个日历季度减少400B日元。

日本央行表示,经济活动和价格“总体上与央行的前景一致”。加薪举措不断蔓延,进口物价年增长率“再转正”,物价上行风险值得关注。

中国官方公布的7月国家统计局制造业采购经理指数(PMI)从49.5小幅回落至49.4,略高于预期的49.3。自2023年4月以来,该指数一直低于50大关,这是增长与收缩的区别,只有三个月。

国家统计局分析师赵庆河将制造业活动的下降归因于7月份典型的生产淡季、市场需求不足以及部分地区高温、洪涝等极端天气条件。

非制造业PMI指数也有所回落,从50.5降至50.2,符合预期,但仍显示连续第19个月扩张。在这一类别中,建筑业分项指数从52.3下降至51.2,而服务业分项指数则从50.2下滑至50e。

总体而言,包括制造业和非制造业部门在内的官方采购经理人指数综合指数从50.5降至50.2。

欧洲市场

欧元区7月CPI同比增幅从2.5%上升至2.6%,高于预期的2.4%。核心CPI(不包括能源、食品、酒精和烟草)同比增长2.9%,高于预期的2.8%。

从主要组成部分来看,预计7月份服务业的年率最高(4.0%,而6月份为4.1%),其次是食品,酒精和烟草(2.3%,6月份为2.4%),能源(1.3%,6月份为0.2%)和非能源工业品(0.8%,6月份为0.7%)。

美国市场

7月,美国ADP私人就业人数增长了122k,远低于预期的166k。按部门划分,商品生产工作岗位增加了37k,而服务提供工作岗位增加了85k。按机构规模划分,小公司损失了-7,000k,中型公司增加了70k个工作岗位,大公司增加了62k个工作岗位。

留职人员的年工资同比涨幅放缓至4.8%,为三年来的最低水平。跳槽者的年薪增长率也从同比7.7%大幅下降至5.2%。

ADP首席经济学家NelaRichardson评论说:“随着工资增长放缓,劳动力市场正在与美联储减缓通胀的努力一起发挥作用。如果通货膨胀回升,那将不是因为劳动力。

美联储将利率维持在5.25-5.50%不变,正如人们普遍预期的那样,并进行了一致投票。随附的声明密切反映了6月份对未来决策的指导,坚持认为美联储“准备酌情调整货币政策立场”。

美联储强调,其评估将考虑“广泛的信息”,这表明它目前将潜在降息计划放在首位。

在经济方面,美联储承认就业增长已经“放缓”,失业率“上升”。此外,该声明指出,在降低通胀以实现目标方面“取得了一些进一步的进展”。美联储还提到,通胀和就业风险正在继续“走向更好的平衡”。

加拿大5月GDP环比增长0.2%,超过预期的0.1%。这一增长的主要驱动力是商品生产行业,增长了0.4%,五分之四的行业在扩张。服务业也做出了贡献,尽管幅度不大,增长了0.1%。总体而言,20个行业中有15个实现了增长。

预先信息表明,6月份实际GDP环比增长0.1%。建筑业、房地产、租赁、金融和保险业的收益被制造业和批发贸易的下降部分抵消。

(亚汇网编辑:林雪)

- 正文结束 -