今日A股十大券商机构观点汇总(2024年8月15日)

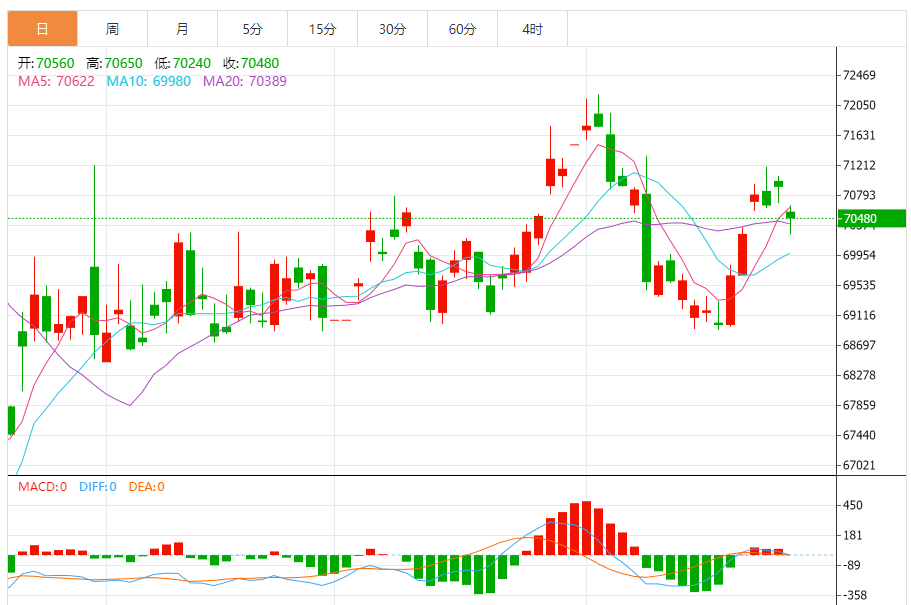

昨日行情

市场昨日全天震荡调整,创业板指领跌再创调整新低。总体上个股跌多涨少,全市场超3700只个股下跌。沪深两市成交额4775亿,较上个交易日放量2亿。板块方面,AI眼镜、游戏、消费电子、西藏等板块涨幅居前,风电设备、CRO、猪肉、维生素等板块跌幅居前。截至昨日收盘,沪指跌0.6%,深成指跌1.17%,创业板指跌1.42%。

十大劵商

中金公司:本轮红利风格调整或近尾声 推荐关注红利风格内的金融、消费板块

中金公司认为,本轮红利风格调整主要受分红事件效应及股息率下行的影响。截至2024年8月9日,中证红利指数股息率已回到5.6%的水平,与2021年底以来的平均股息率相当,已具有一定的配置性价比;同时,中证红利指数成份股已陆续完成分红,并陆续度过股权登记日后2—3个月的调整期,未来红利风格相对全市场基准的超额收益调整可能接近尾声。板块结构方面,红利-周期、红利-地产均受景气度下行影响较大,在考虑景气度线性外推的情形下,相对推荐红利风格内的消费、金融板块。

天风证券:黄金股具有久期属性,更需要关注金价的趋势和中枢的抬升

天风证券表示,黄金股具有久期属性,更需要关注金价的趋势和中枢的抬升。在黄金大牛市来临时,黄金股的演绎路径通常是PE先进行抬升,而后伴随着金价上涨,黄金股的业绩逐步兑现,达到PE净利释放后双重作用下的高点,达成“戴维斯双击”。黄金股的业绩释放有一定的滞后性(久期),当下,看好黄金向上的趋势和金价中枢的抬升,以及未来黄金股业绩释放的潜能。

中信建投:AR眼镜有望成为AI落地理想载体,海外大厂产品发布在即

中信建投表示,Meta AI落地Ray-BanMeta刺激出货量增长:AI助手带来交互体验升级,语音交互结合视觉识别,简化操作,扩大应用场景,满足用户需求,刺激销量增长。验证智能眼镜+AI的需求。未来,AI还能实现虚实内容生成,在光学方案和屏幕等硬件技术的加持下,智能眼镜从智能音箱向智能手机升级,应用场景再次扩大。因此软硬件加速迭代,内容爆发也就指日可待。24H2海外催化:AR硬件,Meta预计发布首款内部测试版AR眼镜;同时,Meta预计将在9月发布价位更低的VR设备Quest3S,预计由腾讯引进国内发售。三星有望年底发布首款搭载谷歌开发的AndroidXR操作系统的XR头显。

山西证券:光伏行业新技术仍在推进 关注 BC、HJT、颗粒硅、叠栅和0BB

山西证券表示,光伏行业方面,BC和HJT继续推进,非硅成本逼近TOPCon:整体产能供给过剩的背景下,新技术及差异化竞争是同质化竞争破局的关键。0BB技术可以从四个方向降低电池片的成本:取消主栅纯银浆料的使用,能使TOPCon银的用量减少10%以上,HJT纯银浆料减重20-30mg/片;降低细栅的成本;推动硅片薄片化至100μm甚至更低;或可减少原先第二、第四道的丝网印刷机。颗粒硅具有成本低、能耗低、品质高、低碳等优势,使其能够在在全球碳减排趋势及当前成本为王的竞争格局下,市占率不断提高。

国金证券:下半年医药特别是院内药品器械增速复苏趋势明显

国金证券研报显示,从已披露中报看,创新药企业整体业绩向好趋势明显,百济神州、和黄药业、信达生物等部分药企核心品种销售表现亮丽。上半年以来,创新药鼓励政策陆续落地,此时叠加业绩改善,同时考虑海外流动性变化趋势,我们认为创新药板块有望继续得到市场重视,出海授权和重磅创新将是最大的投资催化剂。同时,从业绩表现和景气度趋势看,下半年医药特别是院内药品器械增速复苏趋势明显,EPS增速改善是另一个医药板块投资的重要亮点,建议继续关注药品、器械、服务领域的景气度回升机会。

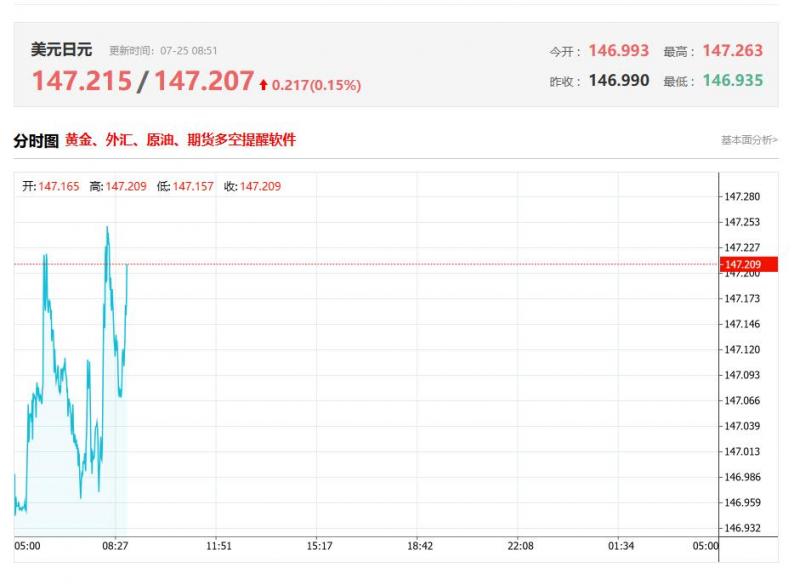

中信证券:美国7月CPI基本符合预期 物价降温趋势延续

中信证券研报指出,美国7月CPI基本符合预期,是中规中矩的“好数据”,再度确认通胀降温趋势,为美联储9月降息敞开大门。我们预计年内美国通胀同比增速将稳中略降,不认为本次住宅项环比增速的反弹预示着租金通胀的降温趋势即将出现反转,我们维持美联储年内降息两到三次的预测。美债可能已初显配置价值、可留意收益率曲线陡峭化潜力,美股可关注风险管理式降息周期内医疗保健行业的表现。

华泰证券:配网投资有望提速 配网侧具备三大发展机遇

华泰证券认为,国家能源局近日印发《配电网高质量发展行动实施方案(2024~2027年)》,该《方案》再次明确了配网高质量发展的重点建设改造方向,同时对于任务推进给予了明确的时间要求,并将在2025~2027年间逐年开展评估工作,我们认为该方案对于深入推进配电网高质量发展任务的落地与提速具有重要意义。配网侧具备三大发展机遇:1)国内配网扩容,海外需求共振,带动一次设备供应商迎来高成长机遇。2)配网柔性化与数字化的升级需求。3)新型业态发展提速,对应需求侧储能、虚拟电厂等。

信达证券:关注海内外利率下行对A股风格和行业配置的影响

信达证券发布研究报告称,进入三季度后,A股市场进入各种逻辑去伪存真的阶段,风格和行业配置将回归基于业绩兑现出现分化。建议关注海内外利率下行对风格和行业配置的影响。未来3个月配置建议:周期(产能格局好+全球库存周期有望回升)>传媒互联网&消费电子(ROE相对稳定+估值空间大)>出海(海外通胀问题未根本性解决+全球库存周期有望回升)>金融地产(价值风格大趋势+地产政策驱动销售下行斜率放缓+估值修复)>新能源(库存周期可能接近底部+产能仍有释放压力)>消费(基本面受到消费降级影响利多有限)。

国泰君安:政策推动配电网发展

国泰君安发布研究报告称,8月13日国家能源局发布《配电网高质量发展行动实施方案(2024-2027年)》。紧密围绕新型电力系统建设要求,加快推动一批配电网建设改造任务,提升配电网智能化水平,满足分布式新能源和电动汽车充电设施等大规模发展要求。加强配电网规划统筹,强化全过程管理,全面提升配电网服务保障能力。

财信证券:涤纶长丝行业竞争格局改善 利润有望提振

财信证券研报指出,随着涤纶长丝行业集中度实现了质的提升,行业龙头企业在产业链上的议价能力逐步提升,企业的竞争策略将逐渐从保市场份额转变为保行业利润。龙头企业在过去几年不断地资本扩张强化了一体化优势,在行业景气上行阶段企业将展现出更强的业绩弹性,建议关注:桐昆股份、新凤鸣等。

(亚汇网编辑:章天)