申万宏源:美光(MU.US)四季报及下季指引超预期 CY25存储供需格局良好

亚汇网获悉,申万宏源发布研报称,美光(MU.US)FY24Q4(6-8月)业绩及下季指引均超预期,指引2025年HBM市场规模超250亿美元,明年初增产HBM3E12H。FY24数据中心收入占比创纪录,预计在FY25显著增长。CY24服务器出货量中高个位数百分比增长,其中AI服务器强劲增长、传统服务器低个位数百分比增长。预计FY25HBM、大容量DDR5和LPDDR5、数据中心SSD分别均将带来数十亿美元收入。展望CY25存储供需格局良好,新增资本开支用于HBM和新建晶圆厂。

美光FY24Q4(6-8月)业绩及下季指引均超预期。FY24Q4业绩:营收77.5亿美元,yoy+93%/qoq+14%,市场预期76.6亿美元。Non-GAAP毛利率36.5%,qoq+8.4pcts,市场预期34.7%。Non-GAAP净利润13.4亿美元,市场预期12.5亿美元。Non-GAAP EPS1.18美元/股,市场预期1.12美元/股。FY25Q1指引:营收85-89亿美元,中值yoy+84%/qoq+12%,市场预期83.2亿美元。Non-GAAP毛利率38.5-40.5%,市场预期37.6%。Non-GAAP EPS1.66-1.82美元/股,市场预期1.52美元/股。

美光指引2025年HBM市场规模超250亿美元,明年初增产HBM3E12H。市场空间:美光预计HBM的市场规模将从CY2023的约40亿美元增长至CY2025的超250亿美元;HBM占DRAM总容量比重将从CY2023的1.5%增长至CY2025的约6%。

业绩指引:美光FY2024HBM收入达到数亿美元;维持FY2025HBM收入数十亿美元指引。产品进度:美光HBM3E12H36GB相比竞争对手的HBM3E8H24GB容量解决方案,产品功耗降低20%且容量高50%。美光计划CY2025年初提高HBM3E12H产量,在全年增加12H产品占比。

数据中心DRAM和NAND收入创单季新高。1)数据中心:FY24收入占比创纪录,预计在FY25显著增长。CY24服务器出货量中高个位数百分比增长,其中AI服务器强劲增长、传统服务器低个位数百分比增长。预计FY25HBM、大容量DDR5和LPDDR5、数据中心SSD分别均将带来数十亿美元收入。2)PC:出货量预计在CY24H2季节性增长,PC OEM的库存预计在CY25春季健康化。CY24PC出货量低个位数百分比增长,CY25持续增长。换机驱动因素包括AIPC和Win10终止支持及Win12系统换代。3)手机:库存动态类似PC。CY24手机出货量预计增长中低个位数百分比,预计CY25持续增长。安卓OEM已发布DRAM容量为12-16GB的AI手机,相比去年的8GB旗舰手机有所提升。4)汽车:信息娱乐系统和ADAS驱动车端存储容量增加,公司预计FY25H2汽车业务恢复增长。

展望CY25存储供需格局良好,新增资本开支用于HBM和新建晶圆厂。需求展望:上调CY24DRAM位元需求量指引至增长高十位数百分比;维持NAND位元需求量指引增长中十位数百分比不变。预计CY25DRAM和NAND的位元需求量增长十位数百分比。供给展望:CY24DRAM和NAND产能均低于CY22年峰值水平。预计CY25DRAM和NAND供需格局良好。资本支出:FY24资本支出81亿美元。指引FY25资本支出显著增加至收入的约35%,主要用于HBM和新建晶圆厂建设。

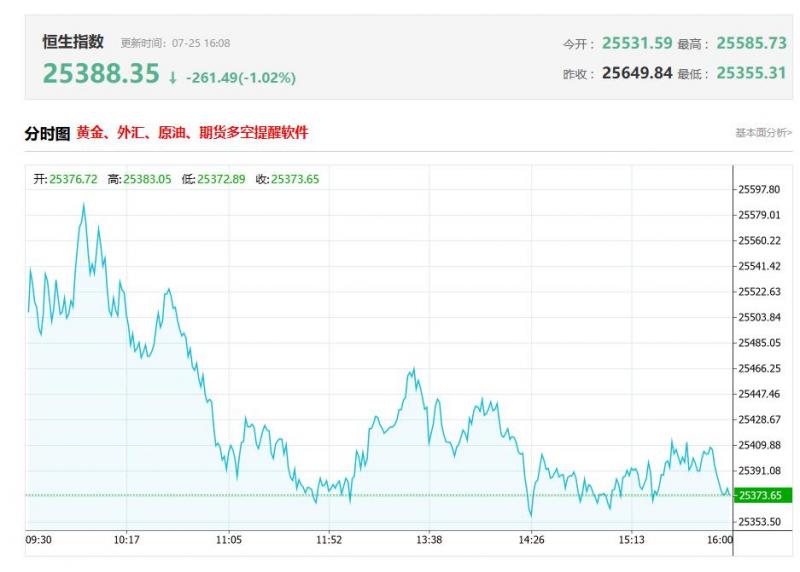

本周美股指数小幅上涨,费城半导体指数大涨4.3%。本周美光、英特尔、AMD、英伟达分别上涨18.3%、9.5%、5.4%、4.7%。云厂股价较为平稳,META涨1.1%、谷歌涨0.2%、微软跌1.7%、亚马逊跌1.9%。

风险提示:宏观环境不确定性带来的风险;AI技术发展不及预期;公司无法及时适应AI时代变革,在竞争中处于不利地位的风险;反垄断诉讼带来不利影响的风险