今日外汇市场分析:美指震荡上行 聚焦欧洲央行决议

亚汇网

2024-09-12 13:20:01

亚盘市场回顾

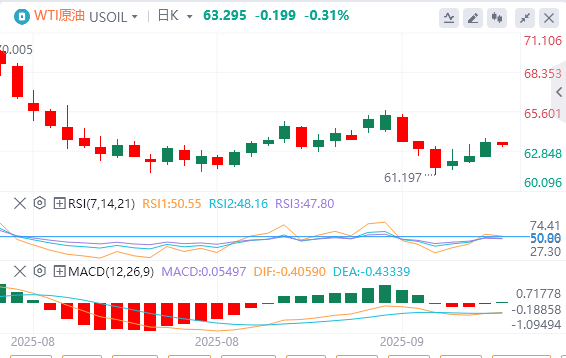

原油市场基本面综述

美国8月未季调CPI年率为2.5%,为连续第5个月走低,创2021年2月以来最低水平,低于市场预期的2.6%。未季调核心CPI年率为3.2%,与预期、前值持平,此前连续四个月走低。CPI数据后,交易员削减了对美联储大幅降息的押注,利率期货显示美联储9月降息50个基点的概率为17%,较昨日大幅降低。美国抵押贷款利率降至2023年2月以来的最低水平。

美国白宫国家经济委员会主任布雷纳德:CPI数据显示“我们正在翻开通胀的新篇章”。

交易员增加对英国央行降息押注,预计年底前将降息50个基点。

机构观点汇总

摩根大通:预计美联储下周将降息50个基点

摩根大通仍坚持美联储下周将降息50个基点的预测。该行表示,CPI报告可能会使一些FOMC成员倾向于降息25个基点,但他们仍认为加息50个基点的理由令人信服,因为目前焦点转向劳动力市场的疲软。不过,摩根大通资产管理公司认为美联储下周将降息25个基点。该机构表示,通胀现在已经冷却,真的不存在严重的通胀问题。CPI数据不需要美联储采取激烈的行动,很高兴下周将看到25个基点的降息。

美银:本周欧央行将再降息,但对欧元影响或不大

我们预计欧央行本周将把存款利率下调25个基点,且认为前瞻性指引不会发生变化。预计政策声明将承认,即将公布的信息大致证实了欧央行的中期通胀前景预估,但增长前景目前仍较为疲弱。新的经济预测应伴随着增长预测下调以及短期核心通胀小幅上调,但中期前景不变,这足以证明降息是合理的。此外,我们预计欧央行将重申强调依赖数据和逐次会议的方式来确定适当利率水平。

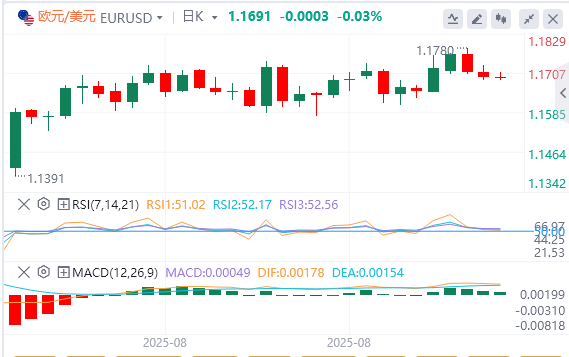

预计欧央行会议前后不会对欧元产生重大影响,因为降息25个基点已被充分计价。然而,欧元仍存在部分下行风险,原因是欧央行可能会提供鸽派的前瞻性指引,呼吁有关增长前景的内部讨论。不过这一风险并不大,毕竟自3月以来欧央行的年底立场已被重新定价,这可能支撑了欧元。

展望未来,我们仍预计欧元表现喜忧参半,反映出欧央行立场相对中立和风险情绪良好。欧元更多受到美联储影响。考虑到美联储降息的次数,我们持谨慎态度,但美国软着陆和风险情绪将推动美元从高估值水平回落,因此预计到年底欧元兑美元将达到1.12。而欧央行的影响可能会在交叉盘中更为明显,我们对欧元兑瑞郎和欧元兑日元持乐观态度,但认为欧元兑英镑、澳元、纽元的反弹将会消退。

MoneyMetalsExchange主编BrienLundin

全球央行从紧缩货币政策转向宽松政策,其实并不出人意料。由于在这四十年间累积的巨额债务过大,导致即使是利率处于正常水平(略高于通胀),也导致债务偿还的成本过高。要理解这一根本性转变的意义,可以观察到,即便在美联储历史上最紧缩的货币政策时期,美国股市依然强劲上涨。

那么,为何在美联储降息政策落地前,道琼斯指数反而下跌了1.5%?原因在于,昨日公布的温和CPI数据符合预期,基本上排除了美联储下周降息50个基点的可能性。但是近期市场认为,美国财政部需要大幅缩减开支,而且要迅速行动,才能保持经济继续稳定运转。

就目前而言,或许有多达20%的美国企业实际上是僵尸企业,它们只能在接近零利率的环境中勉强维持偿债能力。随着这些债务在未来几个月内将重整,这部分企业将面临破产的风险。并且这一趋势已经开始显现,8月份的企业破产申请激增,使得今年前八个月的企业破产总数上涨至自2008年金融危机以来的第二高水平。最高纪录仍是在大流行席卷全球期间产生。美国政府债台高筑,现在每年需要支付超过1万亿美元以偿还债务利息,这比我们在国防或其他预算项目上的支出还要多。更糟糕的是,我们已经需要通过借债来支付利息,这种以贷养贷的行为加速了债务的螺旋式上升。我认为,即使美联储以超出当前预期的速度降息,未来一年内这笔巨额的利息支出预计仍将增长20%。市场对此心知肚明,美联储也清楚这一点。

SPIAssetManagement分析师StephenInnes

美国股市在CPI数据超预期后迅速反弹,大型科技股的逢低买入策略起到了关键作用。尽管市场普遍认为九月股市表现不佳,但华尔街的走向并非总是可预测。核心CPI的增长降低了美联储下周降息50个基点的可能性,但考虑到劳动力市场的疲软,美联储不太可能对房价上涨感到震惊,降息步伐不会因此打乱。

经济软着陆还是硬着陆的争论持续,利率交易员在对冲最糟糕的经济情景,即降息超过250个基点。股票投资者更希望看到经济增长放缓而非衰退,这样美联储可以保持每次降息25个基点的稳健步伐。2年期美国国债收益率的波动显示经济学家在精准预测方面的困难,美联储过度依赖数据会增加市场不确定性。

尽管CPI报告未达市场预期,但不足以改变美联储下周的降息计划。通胀预期因油价下跌而与美联储目标一致,可能会促使其在掌握主动权时降息50个基点。

美元兑日元跟随风险偏好动态,日元因美日利差缩小和可能的鹰派重新定价而表现良好。尽管与美国10年期国债收益率有关联,日元也与油价和标普500指数波动同步,短期内更像是动量交易。

美联储官员对下周降息50个基点的计划产生疑虑,因为住房价格的上涨。9月FOMC会议上大幅降息的可能性已经很小。第一次降息后,市场将开始真正的震荡和洗牌,美联储的点阵图和市场的降息定价将面临压力。如果美联储未能跟上经济现实,落后于形势的风险可能会扰乱经济软着陆的预期。美元兑日元的逐步走低路径在多重因素影响下是合理的。

(亚汇网编辑:林雪)

周三,美元指数先跌后涨,并一度涨至101.82的日内高点,而后陷入震荡,截至目前,美元报价101.76。

原油市场基本面综述

美国8月未季调CPI年率为2.5%,为连续第5个月走低,创2021年2月以来最低水平,低于市场预期的2.6%。未季调核心CPI年率为3.2%,与预期、前值持平,此前连续四个月走低。CPI数据后,交易员削减了对美联储大幅降息的押注,利率期货显示美联储9月降息50个基点的概率为17%,较昨日大幅降低。美国抵押贷款利率降至2023年2月以来的最低水平。

美国白宫国家经济委员会主任布雷纳德:CPI数据显示“我们正在翻开通胀的新篇章”。

交易员增加对英国央行降息押注,预计年底前将降息50个基点。

机构观点汇总

摩根大通:预计美联储下周将降息50个基点

摩根大通仍坚持美联储下周将降息50个基点的预测。该行表示,CPI报告可能会使一些FOMC成员倾向于降息25个基点,但他们仍认为加息50个基点的理由令人信服,因为目前焦点转向劳动力市场的疲软。不过,摩根大通资产管理公司认为美联储下周将降息25个基点。该机构表示,通胀现在已经冷却,真的不存在严重的通胀问题。CPI数据不需要美联储采取激烈的行动,很高兴下周将看到25个基点的降息。

美银:本周欧央行将再降息,但对欧元影响或不大

我们预计欧央行本周将把存款利率下调25个基点,且认为前瞻性指引不会发生变化。预计政策声明将承认,即将公布的信息大致证实了欧央行的中期通胀前景预估,但增长前景目前仍较为疲弱。新的经济预测应伴随着增长预测下调以及短期核心通胀小幅上调,但中期前景不变,这足以证明降息是合理的。此外,我们预计欧央行将重申强调依赖数据和逐次会议的方式来确定适当利率水平。

预计欧央行会议前后不会对欧元产生重大影响,因为降息25个基点已被充分计价。然而,欧元仍存在部分下行风险,原因是欧央行可能会提供鸽派的前瞻性指引,呼吁有关增长前景的内部讨论。不过这一风险并不大,毕竟自3月以来欧央行的年底立场已被重新定价,这可能支撑了欧元。

展望未来,我们仍预计欧元表现喜忧参半,反映出欧央行立场相对中立和风险情绪良好。欧元更多受到美联储影响。考虑到美联储降息的次数,我们持谨慎态度,但美国软着陆和风险情绪将推动美元从高估值水平回落,因此预计到年底欧元兑美元将达到1.12。而欧央行的影响可能会在交叉盘中更为明显,我们对欧元兑瑞郎和欧元兑日元持乐观态度,但认为欧元兑英镑、澳元、纽元的反弹将会消退。

MoneyMetalsExchange主编BrienLundin

全球央行从紧缩货币政策转向宽松政策,其实并不出人意料。由于在这四十年间累积的巨额债务过大,导致即使是利率处于正常水平(略高于通胀),也导致债务偿还的成本过高。要理解这一根本性转变的意义,可以观察到,即便在美联储历史上最紧缩的货币政策时期,美国股市依然强劲上涨。

那么,为何在美联储降息政策落地前,道琼斯指数反而下跌了1.5%?原因在于,昨日公布的温和CPI数据符合预期,基本上排除了美联储下周降息50个基点的可能性。但是近期市场认为,美国财政部需要大幅缩减开支,而且要迅速行动,才能保持经济继续稳定运转。

就目前而言,或许有多达20%的美国企业实际上是僵尸企业,它们只能在接近零利率的环境中勉强维持偿债能力。随着这些债务在未来几个月内将重整,这部分企业将面临破产的风险。并且这一趋势已经开始显现,8月份的企业破产申请激增,使得今年前八个月的企业破产总数上涨至自2008年金融危机以来的第二高水平。最高纪录仍是在大流行席卷全球期间产生。美国政府债台高筑,现在每年需要支付超过1万亿美元以偿还债务利息,这比我们在国防或其他预算项目上的支出还要多。更糟糕的是,我们已经需要通过借债来支付利息,这种以贷养贷的行为加速了债务的螺旋式上升。我认为,即使美联储以超出当前预期的速度降息,未来一年内这笔巨额的利息支出预计仍将增长20%。市场对此心知肚明,美联储也清楚这一点。

SPIAssetManagement分析师StephenInnes

美国股市在CPI数据超预期后迅速反弹,大型科技股的逢低买入策略起到了关键作用。尽管市场普遍认为九月股市表现不佳,但华尔街的走向并非总是可预测。核心CPI的增长降低了美联储下周降息50个基点的可能性,但考虑到劳动力市场的疲软,美联储不太可能对房价上涨感到震惊,降息步伐不会因此打乱。

经济软着陆还是硬着陆的争论持续,利率交易员在对冲最糟糕的经济情景,即降息超过250个基点。股票投资者更希望看到经济增长放缓而非衰退,这样美联储可以保持每次降息25个基点的稳健步伐。2年期美国国债收益率的波动显示经济学家在精准预测方面的困难,美联储过度依赖数据会增加市场不确定性。

尽管CPI报告未达市场预期,但不足以改变美联储下周的降息计划。通胀预期因油价下跌而与美联储目标一致,可能会促使其在掌握主动权时降息50个基点。

美元兑日元跟随风险偏好动态,日元因美日利差缩小和可能的鹰派重新定价而表现良好。尽管与美国10年期国债收益率有关联,日元也与油价和标普500指数波动同步,短期内更像是动量交易。

美联储官员对下周降息50个基点的计划产生疑虑,因为住房价格的上涨。9月FOMC会议上大幅降息的可能性已经很小。第一次降息后,市场将开始真正的震荡和洗牌,美联储的点阵图和市场的降息定价将面临压力。如果美联储未能跟上经济现实,落后于形势的风险可能会扰乱经济软着陆的预期。美元兑日元的逐步走低路径在多重因素影响下是合理的。

(亚汇网编辑:林雪)

- 正文结束 -