美国8月CPI数据前瞻:滞胀疑云下的政策与市场博弈

亚汇网

2025-09-11 15:37:14

在全球经济格局风云变幻的当下,美国经济数据的一举一动都牵动着全球市场的神经。近期,美国就业市场数据持续走弱,市场焦点迅速转移至即将公布的8月消费者价格指数(CPI)报告。这份数据不仅将成为美联储9月货币政策决策的关键依据,更可能引发全球金融市场的剧烈震荡。

就业市场疲软,降息预期升温

近期,美国就业市场数据犹如一颗颗重磅炸弹,不断冲击着市场的预期。7月非农数据大幅走弱,犹如一记警钟,让美联储主席鲍威尔在杰克逊霍尔会议上发出“就业下行风险正在上升”的警示。而上周五公布的8月非农数据更是远逊预期,仅新增2.2万人,这一数字进一步逼近零轴,仿佛在诉说着就业市场的严峻形势。与此同时,失业率也进一步抬升,如同乌云笼罩在就业市场上方。

这份糟糕的就业数据,几乎如同给市场吃下了一颗定心丸,锁定了市场对美联储将在9月会议启动降息的押注。周二,非农修正幅度创下历史之最,这一意外情况进一步强化了投资者对降息步伐和速度的预期。据fedwatch显示,市场已完全定价9月降息,甚至还有8.3%的概率降息50个基点。就业市场的疲软,让美联储面临着巨大的压力,降息似乎已成为缓解经济困境的无奈之举。

通胀回升迹象初现,滞胀雏形隐现

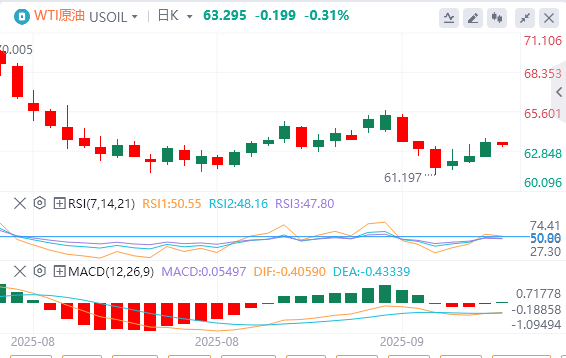

市场的目光从就业市场转向通胀领域,经济学家们一致预期,8月通胀将出现回升迹象。能源和住房租金的反弹,如同两只无形的手,推动着物价上涨。而特朗普政府贸易政策带来的关税,更是如同雪上加霜,增加了输入性压力。这一系列因素共同作用,使得经济正显露出“增长下滑、通胀回升”的组合特征,这无疑是典型的滞胀雏形。

滞胀,这个让经济学家们闻之色变的词汇,对于美联储而言,更是一场噩梦。在滞胀的困境中,美联储的政策空间被严重对冲。若采取激进降息的措施,虽然可能在一定程度上刺激经济增长,但也可能加剧通胀粘性,让物价如脱缰的野马般难以控制,进而损害政策的公信力。而若延迟宽松政策,就业和增长压力将进一步恶化,市场流动性风险随时可能被触发,引发金融市场的动荡。

此前,市场一直押注着“软着陆”和“温和通胀回落”的完美剧本。在这个美好的愿景中,经济能够平稳过渡,通胀能够逐步回落,美联储的货币政策也能有条不紊地进行调整。然而,当前的数据组合却无情地打破了这一幻想,更接近“滞胀困境”的现实让市场不得不重新审视未来的走势。就业数据已经验证了下滑的趋势,一旦本周的CPI数据验证通胀回升,美联储将被迫在增长与物价之间做出艰难的“二选一”抉择,市场风险偏好也将因此快速重定价,波动风险将骤然放大。

8月CPI数据:美联储决策与市场走向的关键变量

投资者们正严阵以待周四即将发布的8月CPI报告,这份数据如同悬在市场头顶的达摩克利斯之剑,可能遏制美联储在9月之后继续降息的热情。目前,市场对美联储下周三降息的可能性定价已达100%,特别是在8月生产者价格意外下降且美国就业增长疲软之后。现在,唯一的疑问是降息幅度会有多大,以及如果周四的CPI数据高于预期,官员们将对年内进一步降息作何表态。

企业正在消化特朗普政府贸易政策带来的部分关税成本,这一情况在一定程度上缓解了通胀压力。经济学家预计,在计入环比0.3%的涨幅后,8月整体CPI同比涨幅将从7月的2.7%微升至2.9%。剔除食品和能源的核心CPI预计将保持同比3.1%、环比0.3%不变。然而,这些预测只是基于当前的经济形势和数据模型,实际的CPI数据仍存在诸多不确定性。

罗素投资高级策略师林北晨表示,需要“非常巨大”的上行意外才能阻止美联储下周降息25个基点。但即便是温和的超预期数据,也足以让官员们在降息的同时表达对未来物价上涨风险的担忧。这表明,美联储在制定货币政策时,不仅要考虑当前的经济数据,还要兼顾未来的通胀趋势和市场预期。

核心服务:CPI报告中的潜在“黑天鹅”

在CPI报告中,“核心服务”类别值得重点关注,这可能成为让投资者和交易员措手不及的“黑天鹅”事件。该类别包括住房、交通和医疗服务(但不含能源服务),能够更稳定地反映潜在通胀趋势。在当前的经济环境下,核心服务通胀的变化可能对整个CPI数据产生重大影响。

当前风险在于核心服务的年化增速可能较今年早些时候加速。研究与分析公司Inflation Insights创始人奥马尔·沙里夫表示,2月至5月期间该数据平均为0.2%,年化增速为2.4%。若8月读数达到0.3%,则6月以来的三个月平均值将升至0.3%,年化增速将高达3.6%。这一变化如果成为现实,将意味着核心服务通胀的上升趋势加剧,给美联储的货币政策制定带来更大的挑战。

密歇根州Plante Moran财务顾问公司首席投资官吉姆·贝尔德指出:“市场过度关注关税和商品通胀影响,可能轻易忽视核心服务通胀带来的风险。”服务业在经济中占比更大,与工资压力关联更紧密,在CPI中的权重也更高。因此,核心服务通胀对整体通胀形势至关重要。如果整体通胀或核心服务通胀读数强于预期,可能导致投资者重新评估美联储9月后放松政策的力度。他补充说,市场即时反应可能是“负面的”,随着投资者消化数据并重新评估其对利率的影响,市场可能出现波动。

市场反应:乐观与担忧交织

尽管本周数据显示截至3月的12个月内非农就业人数下修91.1万,且上周报告显示8月仅新增2.2万个非农就业岗位,但依赖美联储下周及年底前降息的股票投资者仍在周三将标普500和纳斯达克综合指数推至历史新高。这一现象反映出股市投资者对美联储降息的乐观预期,他们认为降息将刺激经济增长,提升企业盈利,从而推动股市上涨。

新罕布什尔州Granite Bay财富管理公司首席投资官保罗·斯坦利表示:“股市投资者最近变得非常擅长淡化这些通胀担忧,因为政策变化如此频繁,当你看到核心CPI一次性或短期上涨时,想法往往是‘我们不会担心,因为形势变化太快’。”该公司管理着约4.5亿美元资产。然而,这种乐观情绪是否能够持续,还存在很大的疑问。

理论上,劳动力市场恶化往往转化为消费者需求减少,这应有助于降低通胀。但有人担心美国可能同时面临增长停滞和通胀上升的困境,如果美联储下周三降息,后者(通胀)可能变得更难消除。虽然如果周四CPI数据低于预期,美联储下周超预期降息50个基点的可能性会增加,但通胀交易员并不预计8月后整体CPI同比增速会持续下降。这些交易员坚持对明年CPI通胀路径的看法,即便周三数据显示生产者价格上月意外下降。他们预计周四将发布的8月整体CPI同比增速为2.9%(与经济学家预估中值一致),并在明年7月前回升至3.1%-3.4%区间。

专家观点:通胀构成与背景更关键

“虽然CPI增长水平很重要,但构成和背景更重要,”摩根士丹利G10外汇策略主管戴维·亚当斯在给MarketWatch的电子邮件中表示。“越来越多的证据表明商品和服务都在传导关税成本,这可能让投资者更加担心通胀持续性。”这一观点指出,通胀的构成和背后的经济因素对市场的影响更为深远。关税成本的传导可能导致物价全面上涨,使得通胀更加难以控制。

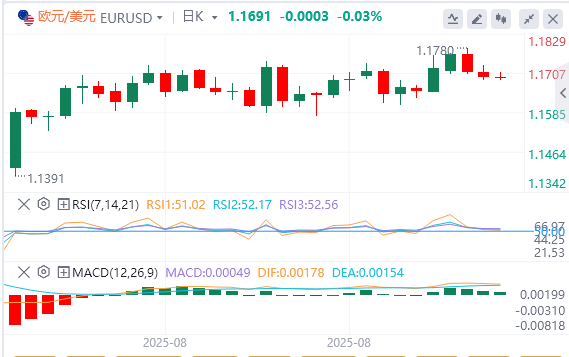

亚当斯称,在外汇市场,任何因CPI高于预期引发的美元涨势“都应该会消退”,因为投资者对劳动力市场的担忧日益加剧。他认为,如果联邦公开市场委员会(FOMC)因通胀担忧而在2025年减少降息次数,可能会促使市场参与者定价2026年更多降息。这一分析揭示了外汇市场与美联储货币政策之间的复杂关系,以及市场对未来政策走向的预期。

佛罗里达州投资公司Intrepid Capital首席投资官亨特·海斯表示,市场对核心CPI同比增速3.1%的共识预测仍令人担忧,且几乎没有显示通胀降温的证据。他还称,单独看3%左右的读数或许可以接受,但其复合速度远快于2%,随着时间的推移将对美国经济产生重大影响。“这将持续加剧许多消费者面临的负担能力危机,”他周三通过电话告诉MarketWatch。不过,“无论周四的CPI数据如何,投资者都会将其作为借口,以获得目前看来下周已不可避免的降息。”这一观点反映了市场投资者在复杂经济形势下的复杂心态,既担心通胀对经济和消费者的影响,又期待美联储的降息能够带来市场的利好。

就业市场疲软,降息预期升温

近期,美国就业市场数据犹如一颗颗重磅炸弹,不断冲击着市场的预期。7月非农数据大幅走弱,犹如一记警钟,让美联储主席鲍威尔在杰克逊霍尔会议上发出“就业下行风险正在上升”的警示。而上周五公布的8月非农数据更是远逊预期,仅新增2.2万人,这一数字进一步逼近零轴,仿佛在诉说着就业市场的严峻形势。与此同时,失业率也进一步抬升,如同乌云笼罩在就业市场上方。

这份糟糕的就业数据,几乎如同给市场吃下了一颗定心丸,锁定了市场对美联储将在9月会议启动降息的押注。周二,非农修正幅度创下历史之最,这一意外情况进一步强化了投资者对降息步伐和速度的预期。据fedwatch显示,市场已完全定价9月降息,甚至还有8.3%的概率降息50个基点。就业市场的疲软,让美联储面临着巨大的压力,降息似乎已成为缓解经济困境的无奈之举。

通胀回升迹象初现,滞胀雏形隐现

市场的目光从就业市场转向通胀领域,经济学家们一致预期,8月通胀将出现回升迹象。能源和住房租金的反弹,如同两只无形的手,推动着物价上涨。而特朗普政府贸易政策带来的关税,更是如同雪上加霜,增加了输入性压力。这一系列因素共同作用,使得经济正显露出“增长下滑、通胀回升”的组合特征,这无疑是典型的滞胀雏形。

滞胀,这个让经济学家们闻之色变的词汇,对于美联储而言,更是一场噩梦。在滞胀的困境中,美联储的政策空间被严重对冲。若采取激进降息的措施,虽然可能在一定程度上刺激经济增长,但也可能加剧通胀粘性,让物价如脱缰的野马般难以控制,进而损害政策的公信力。而若延迟宽松政策,就业和增长压力将进一步恶化,市场流动性风险随时可能被触发,引发金融市场的动荡。

此前,市场一直押注着“软着陆”和“温和通胀回落”的完美剧本。在这个美好的愿景中,经济能够平稳过渡,通胀能够逐步回落,美联储的货币政策也能有条不紊地进行调整。然而,当前的数据组合却无情地打破了这一幻想,更接近“滞胀困境”的现实让市场不得不重新审视未来的走势。就业数据已经验证了下滑的趋势,一旦本周的CPI数据验证通胀回升,美联储将被迫在增长与物价之间做出艰难的“二选一”抉择,市场风险偏好也将因此快速重定价,波动风险将骤然放大。

8月CPI数据:美联储决策与市场走向的关键变量

投资者们正严阵以待周四即将发布的8月CPI报告,这份数据如同悬在市场头顶的达摩克利斯之剑,可能遏制美联储在9月之后继续降息的热情。目前,市场对美联储下周三降息的可能性定价已达100%,特别是在8月生产者价格意外下降且美国就业增长疲软之后。现在,唯一的疑问是降息幅度会有多大,以及如果周四的CPI数据高于预期,官员们将对年内进一步降息作何表态。

企业正在消化特朗普政府贸易政策带来的部分关税成本,这一情况在一定程度上缓解了通胀压力。经济学家预计,在计入环比0.3%的涨幅后,8月整体CPI同比涨幅将从7月的2.7%微升至2.9%。剔除食品和能源的核心CPI预计将保持同比3.1%、环比0.3%不变。然而,这些预测只是基于当前的经济形势和数据模型,实际的CPI数据仍存在诸多不确定性。

罗素投资高级策略师林北晨表示,需要“非常巨大”的上行意外才能阻止美联储下周降息25个基点。但即便是温和的超预期数据,也足以让官员们在降息的同时表达对未来物价上涨风险的担忧。这表明,美联储在制定货币政策时,不仅要考虑当前的经济数据,还要兼顾未来的通胀趋势和市场预期。

核心服务:CPI报告中的潜在“黑天鹅”

在CPI报告中,“核心服务”类别值得重点关注,这可能成为让投资者和交易员措手不及的“黑天鹅”事件。该类别包括住房、交通和医疗服务(但不含能源服务),能够更稳定地反映潜在通胀趋势。在当前的经济环境下,核心服务通胀的变化可能对整个CPI数据产生重大影响。

当前风险在于核心服务的年化增速可能较今年早些时候加速。研究与分析公司Inflation Insights创始人奥马尔·沙里夫表示,2月至5月期间该数据平均为0.2%,年化增速为2.4%。若8月读数达到0.3%,则6月以来的三个月平均值将升至0.3%,年化增速将高达3.6%。这一变化如果成为现实,将意味着核心服务通胀的上升趋势加剧,给美联储的货币政策制定带来更大的挑战。

密歇根州Plante Moran财务顾问公司首席投资官吉姆·贝尔德指出:“市场过度关注关税和商品通胀影响,可能轻易忽视核心服务通胀带来的风险。”服务业在经济中占比更大,与工资压力关联更紧密,在CPI中的权重也更高。因此,核心服务通胀对整体通胀形势至关重要。如果整体通胀或核心服务通胀读数强于预期,可能导致投资者重新评估美联储9月后放松政策的力度。他补充说,市场即时反应可能是“负面的”,随着投资者消化数据并重新评估其对利率的影响,市场可能出现波动。

市场反应:乐观与担忧交织

尽管本周数据显示截至3月的12个月内非农就业人数下修91.1万,且上周报告显示8月仅新增2.2万个非农就业岗位,但依赖美联储下周及年底前降息的股票投资者仍在周三将标普500和纳斯达克综合指数推至历史新高。这一现象反映出股市投资者对美联储降息的乐观预期,他们认为降息将刺激经济增长,提升企业盈利,从而推动股市上涨。

新罕布什尔州Granite Bay财富管理公司首席投资官保罗·斯坦利表示:“股市投资者最近变得非常擅长淡化这些通胀担忧,因为政策变化如此频繁,当你看到核心CPI一次性或短期上涨时,想法往往是‘我们不会担心,因为形势变化太快’。”该公司管理着约4.5亿美元资产。然而,这种乐观情绪是否能够持续,还存在很大的疑问。

理论上,劳动力市场恶化往往转化为消费者需求减少,这应有助于降低通胀。但有人担心美国可能同时面临增长停滞和通胀上升的困境,如果美联储下周三降息,后者(通胀)可能变得更难消除。虽然如果周四CPI数据低于预期,美联储下周超预期降息50个基点的可能性会增加,但通胀交易员并不预计8月后整体CPI同比增速会持续下降。这些交易员坚持对明年CPI通胀路径的看法,即便周三数据显示生产者价格上月意外下降。他们预计周四将发布的8月整体CPI同比增速为2.9%(与经济学家预估中值一致),并在明年7月前回升至3.1%-3.4%区间。

专家观点:通胀构成与背景更关键

“虽然CPI增长水平很重要,但构成和背景更重要,”摩根士丹利G10外汇策略主管戴维·亚当斯在给MarketWatch的电子邮件中表示。“越来越多的证据表明商品和服务都在传导关税成本,这可能让投资者更加担心通胀持续性。”这一观点指出,通胀的构成和背后的经济因素对市场的影响更为深远。关税成本的传导可能导致物价全面上涨,使得通胀更加难以控制。

亚当斯称,在外汇市场,任何因CPI高于预期引发的美元涨势“都应该会消退”,因为投资者对劳动力市场的担忧日益加剧。他认为,如果联邦公开市场委员会(FOMC)因通胀担忧而在2025年减少降息次数,可能会促使市场参与者定价2026年更多降息。这一分析揭示了外汇市场与美联储货币政策之间的复杂关系,以及市场对未来政策走向的预期。

佛罗里达州投资公司Intrepid Capital首席投资官亨特·海斯表示,市场对核心CPI同比增速3.1%的共识预测仍令人担忧,且几乎没有显示通胀降温的证据。他还称,单独看3%左右的读数或许可以接受,但其复合速度远快于2%,随着时间的推移将对美国经济产生重大影响。“这将持续加剧许多消费者面临的负担能力危机,”他周三通过电话告诉MarketWatch。不过,“无论周四的CPI数据如何,投资者都会将其作为借口,以获得目前看来下周已不可避免的降息。”这一观点反映了市场投资者在复杂经济形势下的复杂心态,既担心通胀对经济和消费者的影响,又期待美联储的降息能够带来市场的利好。

美国8月CPI数据即将揭晓,这份数据将成为美联储货币政策决策和市场走向的关键变量。在就业市场疲软、通胀回升迹象初现、滞胀雏形隐现的背景下,美联储面临着艰难的抉择。市场投资者也在密切关注着每一个数据的变化,期待能够从中找到未来市场走势的线索。无论最终的数据如何,都将引发全球金融市场的深刻调整,而如何在这场风暴中稳健前行,将成为投资者和政策制定者共同面临的挑战。

(亚汇网编辑:慧雅)

- 正文结束 -