今日六大机构货币黄金原油观点分析(2025年8月15日)

亚汇网

2025-08-15 13:17:01

宏观投资策略师Tom Bruce 黄金受本轮降息周期的支撑,足以维持在3XXX之上?

黄金持续陷入盘整,尽管部分投资机构已锁定部分利润,但整体看多情绪仍延续至年底。我认为短期内黄金可能继续横盘,但长期依然有上涨潜力。近期地缘政治紧张有所缓和,投资者选择获利了结十分合理。近期美欧日达成的贸易协议虽不完美,却为市场提供一定确定性,这对金价构成利空。协议规定进口关税将提高15%,但关税推高物价对通胀预期及经济的影响仍存疑。

尽管关税可能推高通胀,我预计美联储仍会在9月降息,但是不应该期待美联储会选择大幅降息。尽管本周通胀数据持续高企,只是我预期疲弱房市将拉低住房和租金成本(近期通胀主因),从而压低整体通胀。短期内降息1%完全可行,但幅度过大将成问题。

我认为新的宽松周期将支撑金价维持在每盎司3300美元以上,而财政赤字恶化、美元储备货币地位动摇等因素,也会为黄金提供长期支撑。美元最大的竞争对手就是黄金,虽然短期内价格可能维持震荡,但到了明年,疲软的美元或将成为推动金价的关键。

Sprott合伙人Ryan McIntyre:黄金下轮飙升或出现在市场将目光转移至...的时候?

在我看来,强劲的央行购金持续支撑金价,而近期欧美投资者转向黄金ETF,一旦市场开始将目光重点放在美国债务高企所带来的影响,金价可能会出现明显的上行趋势。

首先在长期因素中,各国央行的持续购金行为(尤其自2022年俄乌冲突后激增)为金价提供基石支撑。但近年的关键增量需求来自零售端,体现为黄金ETF持仓量自去年5月触底后多年来首次回升——年内增长约11%,但仍较2020年峰值低17%,显示持仓回升空间充足。亚洲投资者长期稳定买入,而欧美资金加入使全球ETF资金流整体转正。

美国投资者因国内动荡开始重新评估风险,黄金作为避险资产吸引力增强。美国财政赤字达GDP的7%且过半用于净利息支付,若利息支出持续吞噬名义经济增长(当前年增速约4%),债务不可持续风险将威胁美元价值,迫使政府增发货币。这种主权风险和货币贬值担忧构成黄金长期支撑。

尽管黄金今年在特朗普的关税政策推动下一度上涨至3500美元,但市场对政策的反复已经基本脱敏。在我看来,当一件事情的不确定性高企时通常利好黄金。更关键的是在特朗普政府对美联储进行一系列施压之后,其政治独立性已经开始遭到市场质疑,从而威胁到美元信誉。

我认为在投资策略中,黄金至少应占净资产10%。实物黄金市场规模小,若美国投资者(目前参与度较低)大举入场,金价可能大幅波动。当前金矿股资金外流也表明黄金市场尚未过热。而白银虽缺乏黄金的避险地位,但作为更小规模市场,其波动性更大,未来12-24月表现或至少不逊于黄金。

分析师Peter Iosif:美油空头力量有所减弱,“特普会”前多头尝试攻克下行趋势线

过去两天,WTI原油再次下跌,但空头力量似乎正在减弱。在地缘政治层面,美国总统特朗普与俄罗斯总统普京即将在阿拉斯加举行的会晤备受关注。这次会议可能会对石油供应产生重大影响。虽然白宫官员淡化了用乌克兰领土换取和平的可能性,但有传言称,特朗普可能会通过放松对俄罗斯石油出口的制裁,来换取停火。如果会议能缓和美俄关系,油价可能会承压;反之,如果紧张局势加剧,油价则可能获得支撑。

技术角度来看,当前RSI不断靠近30,表明市场参与者的看跌情绪依然存在。如果空头继续控制价格,可能会看到油价跌破59.85美元的支撑位,并进一步下探54.80美元的支撑水平。

然而,我们注意到今天的跌势似乎已经有所缓和,目前多头正在挑战下行趋势线。同时,价格已接近布林带下轨,这可能会减缓空头的攻势。如果WTI价格突破下行趋势线,转而在S1(59.85美元)和R1(63.60美元)之间波动,则可能预示着短期内横盘整理的走势。但要形成明确的看涨前景,WTI原油不仅需要突破下行趋势线,还需要有效突破63.60美元的阻力位,并积极向68.40美元的阻力位发起冲击。

支撑位:59.85、 54.80、51.40

阻力位:63.60、68.40、 72.00

分析师James Hyerczyk:“特普会”临近,油市供应利空与地缘政治风险并存

周四,原油期货价格保持稳定,在近期低点附近徘徊。市场正静待周五美国总统特朗普与俄罗斯总统普京在阿拉斯加举行的备受瞩目的会晤。特朗普关于若俄罗斯拒绝寻求乌克兰和平将面临“严厉后果”的警告,为石油市场注入了地缘政治紧张情绪。然而,看跌的供应信号正在抑制油价的上涨势头。目前,WTI和布伦特原油价格均低于其50日和200日移动均线,上行方向仍面临较强阻力。

特朗普继续威胁对购买俄罗斯原油的国家征收二级关税,提高了石油的风险溢价。Rystad Energy的分析师指出,任何收紧俄罗斯石油流动的举措都将出乎市场意料,并可能推高价格。然而,也有人对此持怀疑态度。

PVM分析师John Evans表示,那些推高油价的关税有可能会破坏美国的国内目标,而特朗普对此心知肚明。这表明市场对于立即采取行动的定价犹豫不决。尽管基本面走弱,但周五峰会的不确定性注入了足够的地缘政治风险,从而限制了油价的下行压力。

美国银行:数据将显示通胀依旧高企,市场狂热的降息预期受到挑战?

结合本周已公布的美国7月PPI以及CPI数据,我们预计美联储最为青睐的通胀指标——核心PCE7月数据将录得0.3%的月率,年率则从2.8%升至2.9%。不过这组预测还会根据今晚公布的进口价格数据进行微调,但因其仅影响PCE通胀单一分项,通常波动不超数个基点。由此,我们认为通胀数据将继续远离美联储所期望的2%目标,从而挑战市场对美联储在九月高涨的降息预期。

虽然近期核心PCE数据前值多为上修,但本次报告可能会显示5月以及6月数据或小幅下修约1-2个基点,对通胀变化的趋势影响甚微。

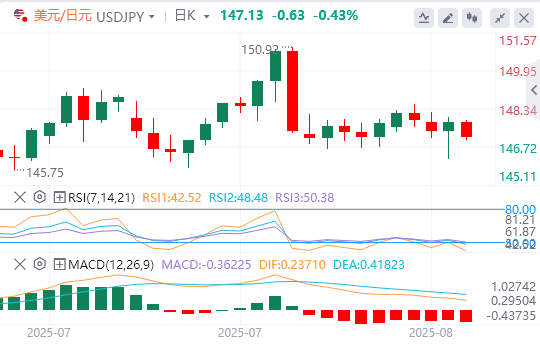

三菱日联:美财长警告日本央行“落后于曲线”,市场猜测美方施压意图

日元在PPI数据供不前是日内成为表现最好的货币,一度导致美日回落至146.000关口附近。日元走强的主要导火索是美国财政部长贝森特的言论。贝森特昨日在接受彭博新闻社采访时表示,日本央行(BoJ)的政策“落后于曲线”,并称“他们需要加息,也需要将通胀问题控制住”。他还补充说,他已与日本央行行长植田和男就日本的通胀问题进行了讨论。

对此,日本央行发言人已作出回应,称贝森特和植田行长定期在国际会议上交换意见。尽管如此,贝森特的言论已造成一种印象,即特朗普政府正试图向日本央行施加更多外部压力,迫使其进一步收紧货币政策,从而推动日元走强。

回顾之前,美国财政部早在6月的半年度汇率报告中就已声明,日本央行应继续根据经济基本面(包括增长和通胀)推进政策收紧,以实现急需的双边贸易结构再平衡。

(亚汇网编辑:林雪)

黄金持续陷入盘整,尽管部分投资机构已锁定部分利润,但整体看多情绪仍延续至年底。我认为短期内黄金可能继续横盘,但长期依然有上涨潜力。近期地缘政治紧张有所缓和,投资者选择获利了结十分合理。近期美欧日达成的贸易协议虽不完美,却为市场提供一定确定性,这对金价构成利空。协议规定进口关税将提高15%,但关税推高物价对通胀预期及经济的影响仍存疑。

尽管关税可能推高通胀,我预计美联储仍会在9月降息,但是不应该期待美联储会选择大幅降息。尽管本周通胀数据持续高企,只是我预期疲弱房市将拉低住房和租金成本(近期通胀主因),从而压低整体通胀。短期内降息1%完全可行,但幅度过大将成问题。

我认为新的宽松周期将支撑金价维持在每盎司3300美元以上,而财政赤字恶化、美元储备货币地位动摇等因素,也会为黄金提供长期支撑。美元最大的竞争对手就是黄金,虽然短期内价格可能维持震荡,但到了明年,疲软的美元或将成为推动金价的关键。

Sprott合伙人Ryan McIntyre:黄金下轮飙升或出现在市场将目光转移至...的时候?

在我看来,强劲的央行购金持续支撑金价,而近期欧美投资者转向黄金ETF,一旦市场开始将目光重点放在美国债务高企所带来的影响,金价可能会出现明显的上行趋势。

首先在长期因素中,各国央行的持续购金行为(尤其自2022年俄乌冲突后激增)为金价提供基石支撑。但近年的关键增量需求来自零售端,体现为黄金ETF持仓量自去年5月触底后多年来首次回升——年内增长约11%,但仍较2020年峰值低17%,显示持仓回升空间充足。亚洲投资者长期稳定买入,而欧美资金加入使全球ETF资金流整体转正。

美国投资者因国内动荡开始重新评估风险,黄金作为避险资产吸引力增强。美国财政赤字达GDP的7%且过半用于净利息支付,若利息支出持续吞噬名义经济增长(当前年增速约4%),债务不可持续风险将威胁美元价值,迫使政府增发货币。这种主权风险和货币贬值担忧构成黄金长期支撑。

尽管黄金今年在特朗普的关税政策推动下一度上涨至3500美元,但市场对政策的反复已经基本脱敏。在我看来,当一件事情的不确定性高企时通常利好黄金。更关键的是在特朗普政府对美联储进行一系列施压之后,其政治独立性已经开始遭到市场质疑,从而威胁到美元信誉。

我认为在投资策略中,黄金至少应占净资产10%。实物黄金市场规模小,若美国投资者(目前参与度较低)大举入场,金价可能大幅波动。当前金矿股资金外流也表明黄金市场尚未过热。而白银虽缺乏黄金的避险地位,但作为更小规模市场,其波动性更大,未来12-24月表现或至少不逊于黄金。

分析师Peter Iosif:美油空头力量有所减弱,“特普会”前多头尝试攻克下行趋势线

过去两天,WTI原油再次下跌,但空头力量似乎正在减弱。在地缘政治层面,美国总统特朗普与俄罗斯总统普京即将在阿拉斯加举行的会晤备受关注。这次会议可能会对石油供应产生重大影响。虽然白宫官员淡化了用乌克兰领土换取和平的可能性,但有传言称,特朗普可能会通过放松对俄罗斯石油出口的制裁,来换取停火。如果会议能缓和美俄关系,油价可能会承压;反之,如果紧张局势加剧,油价则可能获得支撑。

技术角度来看,当前RSI不断靠近30,表明市场参与者的看跌情绪依然存在。如果空头继续控制价格,可能会看到油价跌破59.85美元的支撑位,并进一步下探54.80美元的支撑水平。

然而,我们注意到今天的跌势似乎已经有所缓和,目前多头正在挑战下行趋势线。同时,价格已接近布林带下轨,这可能会减缓空头的攻势。如果WTI价格突破下行趋势线,转而在S1(59.85美元)和R1(63.60美元)之间波动,则可能预示着短期内横盘整理的走势。但要形成明确的看涨前景,WTI原油不仅需要突破下行趋势线,还需要有效突破63.60美元的阻力位,并积极向68.40美元的阻力位发起冲击。

支撑位:59.85、 54.80、51.40

阻力位:63.60、68.40、 72.00

分析师James Hyerczyk:“特普会”临近,油市供应利空与地缘政治风险并存

周四,原油期货价格保持稳定,在近期低点附近徘徊。市场正静待周五美国总统特朗普与俄罗斯总统普京在阿拉斯加举行的备受瞩目的会晤。特朗普关于若俄罗斯拒绝寻求乌克兰和平将面临“严厉后果”的警告,为石油市场注入了地缘政治紧张情绪。然而,看跌的供应信号正在抑制油价的上涨势头。目前,WTI和布伦特原油价格均低于其50日和200日移动均线,上行方向仍面临较强阻力。

特朗普继续威胁对购买俄罗斯原油的国家征收二级关税,提高了石油的风险溢价。Rystad Energy的分析师指出,任何收紧俄罗斯石油流动的举措都将出乎市场意料,并可能推高价格。然而,也有人对此持怀疑态度。

PVM分析师John Evans表示,那些推高油价的关税有可能会破坏美国的国内目标,而特朗普对此心知肚明。这表明市场对于立即采取行动的定价犹豫不决。尽管基本面走弱,但周五峰会的不确定性注入了足够的地缘政治风险,从而限制了油价的下行压力。

美国银行:数据将显示通胀依旧高企,市场狂热的降息预期受到挑战?

结合本周已公布的美国7月PPI以及CPI数据,我们预计美联储最为青睐的通胀指标——核心PCE7月数据将录得0.3%的月率,年率则从2.8%升至2.9%。不过这组预测还会根据今晚公布的进口价格数据进行微调,但因其仅影响PCE通胀单一分项,通常波动不超数个基点。由此,我们认为通胀数据将继续远离美联储所期望的2%目标,从而挑战市场对美联储在九月高涨的降息预期。

虽然近期核心PCE数据前值多为上修,但本次报告可能会显示5月以及6月数据或小幅下修约1-2个基点,对通胀变化的趋势影响甚微。

三菱日联:美财长警告日本央行“落后于曲线”,市场猜测美方施压意图

日元在PPI数据供不前是日内成为表现最好的货币,一度导致美日回落至146.000关口附近。日元走强的主要导火索是美国财政部长贝森特的言论。贝森特昨日在接受彭博新闻社采访时表示,日本央行(BoJ)的政策“落后于曲线”,并称“他们需要加息,也需要将通胀问题控制住”。他还补充说,他已与日本央行行长植田和男就日本的通胀问题进行了讨论。

对此,日本央行发言人已作出回应,称贝森特和植田行长定期在国际会议上交换意见。尽管如此,贝森特的言论已造成一种印象,即特朗普政府正试图向日本央行施加更多外部压力,迫使其进一步收紧货币政策,从而推动日元走强。

回顾之前,美国财政部早在6月的半年度汇率报告中就已声明,日本央行应继续根据经济基本面(包括增长和通胀)推进政策收紧,以实现急需的双边贸易结构再平衡。

(亚汇网编辑:林雪)

- 正文结束 -