今日外汇交易必读:疲软的就业数据与政治紧张局势拖累美元

亚汇网

2025-08-06 08:16:03

周三亚盘,美元指数小幅震荡,美元周二上涨,但仍徘徊在上周五触及的低位附近,市场仍在盘整,疲软的就业报告强化了对美联储下个月降息的预期。投资者还关注特朗普总统对美联储理事的提名,以及他对劳工统计局局长的选择。

主要货币走势分析

美元:截止发稿,美元指数徘徊于98.68附近,美元的短期前景依然看跌,受到疲软的劳动数据、对美联储降息预期的增加以及持续的地缘政治不确定性所拖累。 展望未来,市场将密切关注本周晚些时候美联储官员即将发表的评论,这可能为中央银行在9月份会议上的政策路径提供更多的清晰度。技术上,美元指数(DXY)维持在上升趋势线上方,自7月23日起保持一系列高点低点。从100.25高点急剧回落之后,指数在50日均线(98.82)和100日均线(98.51)上方企稳,这两个均线目前作为动态支撑。从98.60的反弹与上升趋势线一致,表明买家在关键技术水平上仍有支撑。然而,99.19的水平阻力限制了上行空间,多次突破尝试均告失败。如果美元指数突破并收于99.19上方,可能重新测试99.68。反之,若跌破98.60,可能引发更深的回调至98.14或97.64。

欧元:截止发稿,欧元/美元徘徊于1.1584附近,欧元/美元周二保持坚挺,交易员仍在消化美国最新的就业数据和进一步的美国数据。 在大西洋彼岸,HCOB快闪PMI数据在欧盟范围内表现不一,但未能推动欧元兑美元走高。 美国经济日程将有美联储发言人,交易员期待波士顿联邦储备银行的苏珊·柯林斯、理事丽莎·库克和旧金山联邦储备银行的玛丽·戴利。 与此同时,德国的工业订单和欧盟的零售销售预计将为欧元区的经济状况提供线索。技术上,欧元/美元继续在1.1600关口下方盘整,上行动能仍然有限。 相对强弱指数(RSI)仍处于看跌区域,但正在接近中性线,表明一些买入兴趣正在出现。如果突破1.1600,可能会为测试20日简单移动均线(SMA)1.1630打开大门,随后是1.1650和1.1700的阻力。 相反,如果跌破50日SMA 1.1576,将暴露1.1550,进一步的损失可能延伸至1.1500和8月份的低点1.1391。

欧元:截止发稿,欧元/美元徘徊于1.1584附近,欧元/美元周二保持坚挺,交易员仍在消化美国最新的就业数据和进一步的美国数据。 在大西洋彼岸,HCOB快闪PMI数据在欧盟范围内表现不一,但未能推动欧元兑美元走高。 美国经济日程将有美联储发言人,交易员期待波士顿联邦储备银行的苏珊·柯林斯、理事丽莎·库克和旧金山联邦储备银行的玛丽·戴利。 与此同时,德国的工业订单和欧盟的零售销售预计将为欧元区的经济状况提供线索。技术上,欧元/美元继续在1.1600关口下方盘整,上行动能仍然有限。 相对强弱指数(RSI)仍处于看跌区域,但正在接近中性线,表明一些买入兴趣正在出现。如果突破1.1600,可能会为测试20日简单移动均线(SMA)1.1630打开大门,随后是1.1650和1.1700的阻力。 相反,如果跌破50日SMA 1.1576,将暴露1.1550,进一步的损失可能延伸至1.1500和8月份的低点1.1391。

英镑:截止发稿,英镑/美元徘徊于1.3304附近,英镑/美元在本周继续呈现中等模式,投资者情绪在上周经济预期急剧调整后稍作喘息。 美国劳动数据在第二季度经历了大幅下调,重新点燃了对美联储(Fed)降息的希望和对经济衰退加剧的担忧。现在,9月17日美联储降息已被视为定局,英镑市场将焦点转向英国央行(BoE)即将于周四做出的利率决定。 预计英国央行货币政策委员会(MPC)将以七比三的投票结果支持降息25个基点。技术上,英镑(GBP)在早期市场交易中保持了上周末的涨幅,并在1.3300区域稳固,之前在200日指数移动均线(EMA)附近1.3150处出现了急剧的技术反弹。 美元流动的转变帮助英镑结束了连续六天的下跌,但现在的重担在于英镑多头能否在英国央行的下一次利率决定前保持稳定。

英镑:截止发稿,英镑/美元徘徊于1.3304附近,英镑/美元在本周继续呈现中等模式,投资者情绪在上周经济预期急剧调整后稍作喘息。 美国劳动数据在第二季度经历了大幅下调,重新点燃了对美联储(Fed)降息的希望和对经济衰退加剧的担忧。现在,9月17日美联储降息已被视为定局,英镑市场将焦点转向英国央行(BoE)即将于周四做出的利率决定。 预计英国央行货币政策委员会(MPC)将以七比三的投票结果支持降息25个基点。技术上,英镑(GBP)在早期市场交易中保持了上周末的涨幅,并在1.3300区域稳固,之前在200日指数移动均线(EMA)附近1.3150处出现了急剧的技术反弹。 美元流动的转变帮助英镑结束了连续六天的下跌,但现在的重担在于英镑多头能否在英国央行的下一次利率决定前保持稳定。

外汇市场消息汇总

外汇市场消息汇总

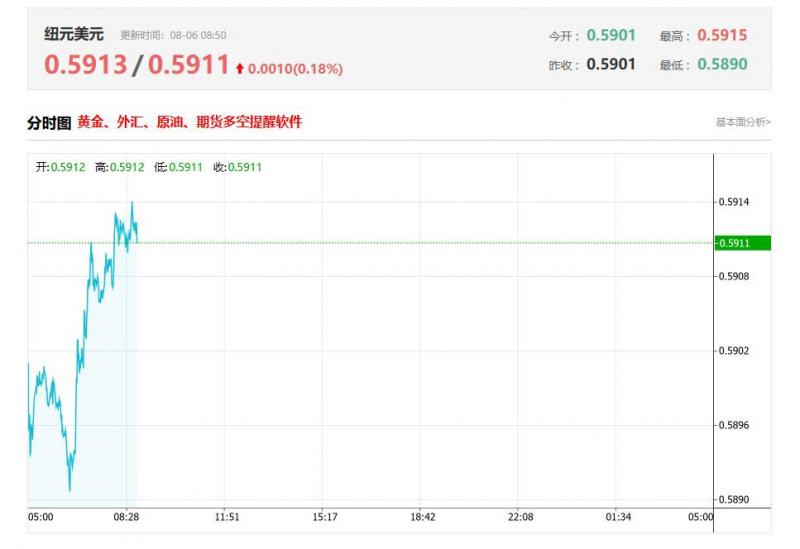

1、新西兰第二季度失业率升至近五年来最高

新西兰第二季度失业率升至近五年来的最高水平,可能促使新西兰联储重启降息。新西兰统计局周三公布,失业率从第一季度的5.1%升至5.2%,为2020年第三季度以来最高水平。就业人数较前一季度下降0.1%,与预期一致。新西兰经济受到特朗普关税政策及其对全球贸易影响的不确定性冲击,第二季度商业信心下滑,制造业和服务业收缩,房地产市场持续低迷。新西兰联储预计将于8月20日恢复降息,此前该行于7月暂停降息,大多数经济学家预测将降息25个基点至3%。

2、PMI表明美国第三季度初经济增长强劲

标准普尔全球首席商业经济学家:7月份,美国服务业商业活动的强劲增长帮助抵消了制造业的放缓,表明第三季度初经济增长强劲,令人鼓舞。虽然2025年上半年的GDP平均增速为1.25%,但7月份的PMI显示,经济增速将翻一番,达到2.5%左右。

3、美国6月贸易逆差降至2023年9月以来的最低水平

美国6月贸易逆差收窄,因消费品进口大幅下降,这是美国总统特朗普对进口商品征收全面关税对全球贸易造成影响的最新证据。美国6月份整体贸易(包括服务在内)的逆差收窄16.0%至602亿美元,为2023年9月以来的最低水平,此前美国商品贸易逆差下降10.8%至2023年9月以来的最低水平。上周公布的数据显示,贸易逆差减少在很大程度上推动了美国第二季度国内生产总值的反弹,扭转了第一季度的拖累,当时由于消费者和企业提前购买以避开特朗普征收关税,进口激增。

4、在英国央行会议前,期权交易商削减对英镑的空头押注

Convera策略师George Vessey在一份报告中说,在英国央行周四召开会议之前,期权交易员正在削减对英镑兑美元下跌的押注。Vessey表示,尽管预计英国央行将降息,但由于通胀上升,预计将维持逐步降息的指引。伦敦证交所数据显示,英镑兑美元的一个月风险逆转指数从上周五的低点-0.785升至-0.463%。这表明,对看跌期权(押注汇率下跌)的需求正在减弱。许多经济学家预计本周之后今年还会有一两次降息,但一些人预计周四的降息将是最后一次。

5、资管公司Nuveen:美联储可能在2026年降息50个基点

美国资产管理公司Nuveen预计,美联储将在2026年降息50个基点,与今年持平,但低于此前预测的75个基点。该公司首席投资官Saira Malik说,这一修正反映了通胀保持在美联储2%目标上方的风险。美联储青睐的通胀指标个人消费支出价格指数今年年底可能达到3%,较当前水平略有上升,因美国关税上调给通胀带来上行压力。但更高的失业率可能会让美联储更愿意降息。估计到今年年底,失业率可能会从过去14个月的4.0%-4.2%升至4.5%。

机构观点

1、欧元跌势不太可能持续

Monex Europe分析师在一份报告中称,随着欧元区财政刺激措施的增加对经济产生影响,欧元目前的跌势不太可能持续下去。“正如我们今年早些时候警告的那样,财政刺激措施的效果可能要过一段时间才能显现出来,这表明市场的乐观情绪在短期内可能是错位的。”他们说,随着年底的临近,刺激措施的影响应该会在经济数据中越来越明显。这应该会导致欧元兑美元汇率回升。

2、富国银行:在可预见的未来,人们将倾向于逢高卖出美元

“我们一直在美国例外论的环境下进行贸易,美国无疑是世界上最强大的经济体。在我看来,情况已经不同了,”富国银行十国集团外汇策略主管Erik Nelson表示。“存在潜在的结构性担忧——美联储的独立性、数据质量,应有尽有。当涉及到经济背景时,所有这些都在朝着错误的方向发展。在可预见的未来,人们将倾向于逢高卖出美元。”

3、分析师:尽管通胀居高不下,英国央行不太可能停止降息

晨星公司高级股票分析师格兰特?斯莱德在一份报告中写道,居高不下的通胀不太可能阻止英国央行在本周的货币政策委员会会议上降低利率。根据最新数据,6月份的年通胀率攀升至3.6%,进一步高于英国央行2%的目标。斯莱德说,尽管如此,英国就业市场仍显示出疲软的迹象。他表示:“劳动力市场目前出现的温和疲软,为英国央行逐步降低利率提供了更大的空间。”

(亚汇网编辑:小七)

主要货币走势分析

美元:截止发稿,美元指数徘徊于98.68附近,美元的短期前景依然看跌,受到疲软的劳动数据、对美联储降息预期的增加以及持续的地缘政治不确定性所拖累。 展望未来,市场将密切关注本周晚些时候美联储官员即将发表的评论,这可能为中央银行在9月份会议上的政策路径提供更多的清晰度。技术上,美元指数(DXY)维持在上升趋势线上方,自7月23日起保持一系列高点低点。从100.25高点急剧回落之后,指数在50日均线(98.82)和100日均线(98.51)上方企稳,这两个均线目前作为动态支撑。从98.60的反弹与上升趋势线一致,表明买家在关键技术水平上仍有支撑。然而,99.19的水平阻力限制了上行空间,多次突破尝试均告失败。如果美元指数突破并收于99.19上方,可能重新测试99.68。反之,若跌破98.60,可能引发更深的回调至98.14或97.64。

1、新西兰第二季度失业率升至近五年来最高

新西兰第二季度失业率升至近五年来的最高水平,可能促使新西兰联储重启降息。新西兰统计局周三公布,失业率从第一季度的5.1%升至5.2%,为2020年第三季度以来最高水平。就业人数较前一季度下降0.1%,与预期一致。新西兰经济受到特朗普关税政策及其对全球贸易影响的不确定性冲击,第二季度商业信心下滑,制造业和服务业收缩,房地产市场持续低迷。新西兰联储预计将于8月20日恢复降息,此前该行于7月暂停降息,大多数经济学家预测将降息25个基点至3%。

2、PMI表明美国第三季度初经济增长强劲

标准普尔全球首席商业经济学家:7月份,美国服务业商业活动的强劲增长帮助抵消了制造业的放缓,表明第三季度初经济增长强劲,令人鼓舞。虽然2025年上半年的GDP平均增速为1.25%,但7月份的PMI显示,经济增速将翻一番,达到2.5%左右。

3、美国6月贸易逆差降至2023年9月以来的最低水平

美国6月贸易逆差收窄,因消费品进口大幅下降,这是美国总统特朗普对进口商品征收全面关税对全球贸易造成影响的最新证据。美国6月份整体贸易(包括服务在内)的逆差收窄16.0%至602亿美元,为2023年9月以来的最低水平,此前美国商品贸易逆差下降10.8%至2023年9月以来的最低水平。上周公布的数据显示,贸易逆差减少在很大程度上推动了美国第二季度国内生产总值的反弹,扭转了第一季度的拖累,当时由于消费者和企业提前购买以避开特朗普征收关税,进口激增。

4、在英国央行会议前,期权交易商削减对英镑的空头押注

Convera策略师George Vessey在一份报告中说,在英国央行周四召开会议之前,期权交易员正在削减对英镑兑美元下跌的押注。Vessey表示,尽管预计英国央行将降息,但由于通胀上升,预计将维持逐步降息的指引。伦敦证交所数据显示,英镑兑美元的一个月风险逆转指数从上周五的低点-0.785升至-0.463%。这表明,对看跌期权(押注汇率下跌)的需求正在减弱。许多经济学家预计本周之后今年还会有一两次降息,但一些人预计周四的降息将是最后一次。

5、资管公司Nuveen:美联储可能在2026年降息50个基点

美国资产管理公司Nuveen预计,美联储将在2026年降息50个基点,与今年持平,但低于此前预测的75个基点。该公司首席投资官Saira Malik说,这一修正反映了通胀保持在美联储2%目标上方的风险。美联储青睐的通胀指标个人消费支出价格指数今年年底可能达到3%,较当前水平略有上升,因美国关税上调给通胀带来上行压力。但更高的失业率可能会让美联储更愿意降息。估计到今年年底,失业率可能会从过去14个月的4.0%-4.2%升至4.5%。

机构观点

1、欧元跌势不太可能持续

Monex Europe分析师在一份报告中称,随着欧元区财政刺激措施的增加对经济产生影响,欧元目前的跌势不太可能持续下去。“正如我们今年早些时候警告的那样,财政刺激措施的效果可能要过一段时间才能显现出来,这表明市场的乐观情绪在短期内可能是错位的。”他们说,随着年底的临近,刺激措施的影响应该会在经济数据中越来越明显。这应该会导致欧元兑美元汇率回升。

2、富国银行:在可预见的未来,人们将倾向于逢高卖出美元

“我们一直在美国例外论的环境下进行贸易,美国无疑是世界上最强大的经济体。在我看来,情况已经不同了,”富国银行十国集团外汇策略主管Erik Nelson表示。“存在潜在的结构性担忧——美联储的独立性、数据质量,应有尽有。当涉及到经济背景时,所有这些都在朝着错误的方向发展。在可预见的未来,人们将倾向于逢高卖出美元。”

3、分析师:尽管通胀居高不下,英国央行不太可能停止降息

晨星公司高级股票分析师格兰特?斯莱德在一份报告中写道,居高不下的通胀不太可能阻止英国央行在本周的货币政策委员会会议上降低利率。根据最新数据,6月份的年通胀率攀升至3.6%,进一步高于英国央行2%的目标。斯莱德说,尽管如此,英国就业市场仍显示出疲软的迹象。他表示:“劳动力市场目前出现的温和疲软,为英国央行逐步降低利率提供了更大的空间。”

(亚汇网编辑:小七)

- 正文结束 -