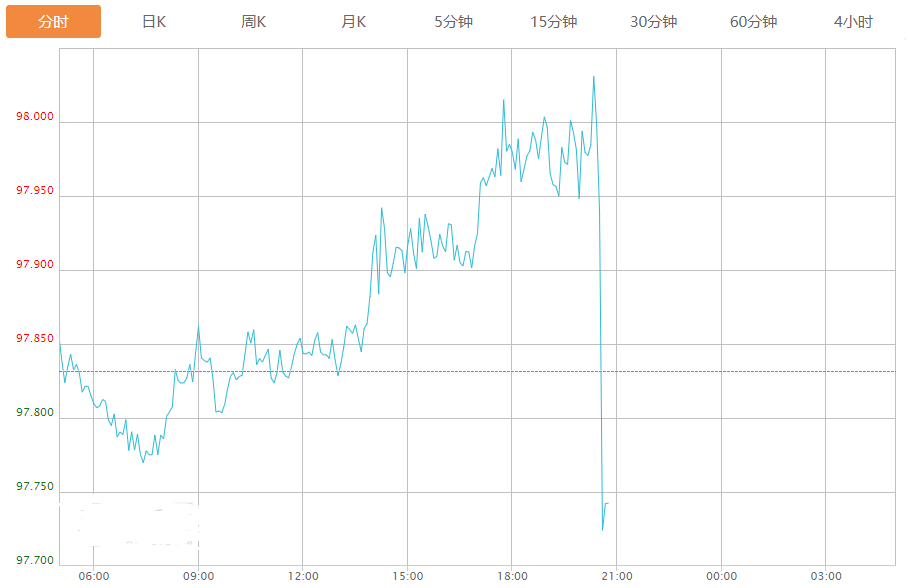

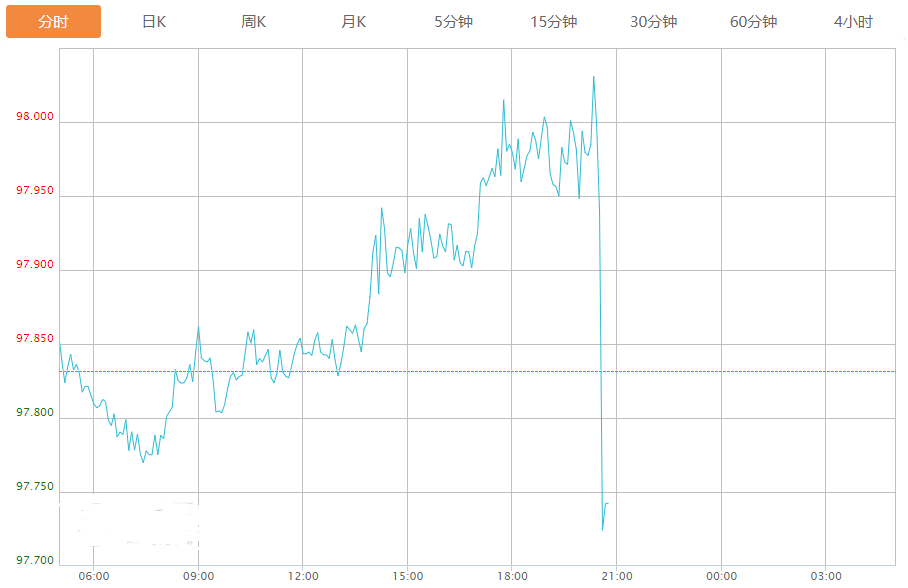

欧元兑美元2024年10月最新行情走势展望

欧元区经济数据在9月继续走弱,9月ECB议息会议如期降息之后,市场对ECB年内降息幅度的预期基本维持在2次左右。欧元的利好和利空因素相互交织,未来几周的上涨恐将受到限制。预计欧洲央行将在10月17日降息50个基点。欧元区的经济增长与通胀组合远不如美国有吸引力。由于美国大选相关头条新闻也可能获得更多关注,只要美国发布的数据不是特别疲软,欧元兑美元在未来几周可能面临下行压力。

欧元区经济数据继续走弱?

以PMI数据为代表的欧洲经济数据在9月继续走弱,这也限制了欧元在9月的上涨幅度。具体看,欧元区9月综合PMI初值录得48.9,低于市场预期的50.5和前值的51,这也是近7个月以来的新低。而服务业PMI初值录得50.5,低于市场预期的52.3和前值的52.9,同样创下近7个月以来的新低;制造业PMI初值仅仅录得44.8,低于市场预期的45.7和前值的45.8。与此同时,受制造业拖累,最大经济体德国经济继续陷入收缩。9月德国经济活动明显减弱:9月服务业PMI初值录得50.6,低于预期的51和前值的51.2;制造业PMI初值仅仅录得40.3,低于预期的42.3;综合PMI录得47.2,低于预期的48.2和前值的48.4。而法国经济在奥运会后遭遇下滑。由于新订单加速收缩,整体商业活动开始快速下降,在8月份上升至最近27个月高点后,法国综合PMI初值在9月份跌至47.4,这也是今年1月以来的最低水平。9月服务业PMI初值仅仅录得48.3,大幅低于市场预期的53.1和前值的55。制造业PMI初值也仅仅录得44。在此背景下,欧元区花旗宏观经济意外指数在9月月内出现明显走弱迹象,尤其相较于美国宏观经济数据。向前看,如果欧元区经济不能有所改善的话,ECB可能在10月再次降息,而这也可能会对欧元的走势产生压制。

欧洲央行10月降息预期削弱,但欧元升值空间有限

9月12日,欧洲央行公布最新利率决议,存款机制利率下调25个基点至3.5%,因技术性调整,主要再融资利率和边际贷款利率均下调60个基点,分别为3.65%和3.9%。

交易员削减了对欧洲央行在今年剩余时间内连续降息的押注,因为政策制定者几乎没有明确说明他们在多大程度上愿意加大货币宽松力度。

消息人士还在结束的欧洲央行会议后不久告诉路透社,除非增长前景出现重大恶化,否则该央行在10月的下一次会议上不太可能进一步降息。

欧洲央行连续第二次会议降息,如预期的那样将其关键存款利率下调至3.50%,但它重申服务通胀仍然很高,只要有必要,将保持足够限制性的政策。

欧洲央行行长拉加德表示,利率路径不是预先确定的,将在没有预先承诺的情况下按照逐次会议做出利率决定。

交易员将对欧洲央行10月降息25个基点的概率从会议前的30%以上削减至20%左右。就年内剩余时间而言,他们现在预计欧洲央行将降息33个基点,低于早些时候的36个基点。

丹麦银行首席分析师PietChristiansen说:“拉加德做了她想做的事情,没有在市场上搅局。她似乎对目前每季度大约降息25个基点的市场定价感到满意。”

由于交易员抑制了降息预期,欧元区政府债券收益率飙升。对欧洲央行利率政策敏感的德国两年期国债收益率上涨近10个基点,创下近一个月来的最大单日涨幅。欧元小幅走高,欧洲股市当天收盘上涨。

欧元区9月通胀率降至欧洲央行2%目标以下

欧元区9月CPI从同比2.2%降至1.8%,自2021年以来首次低于欧洲央行2%的目标。CPI核心(不包括能源、食品、酒精和烟草)从同比的2.8%下降到同比的2.7%。两者都符合预期。

从主要组成部分来看,预计9月份的服务业年增长率最高(4.0%,8月份为4.1%),其次是食品、酒精和烟草(2.4%,8月份为2.3%),非能源工业产品(0.4%,与8月份相比稳定)和能源(-6.0%,与8月份的-3.0%相比)。

欧元区的核心通胀率从8月份的2.8%降至9月份的2.7%。分析师预计9月份核心通胀率将保持在2.8%。

值得注意的是,核心通胀率降至2022年2月以来的最低水平。

低于预期的年度通胀率可能会引发对欧洲央行10月降息的猜测。值得注意的是,欧洲央行在2024年还剩下两次货币政策会议,第一次是在10月17日,而第二次定于12月12日。

欧洲央行10月降息25个基点可能为12月降息25个基点铺平道路。

BloklandSmartMulti-AssetFund创始人JeroenBlokland对通胀报告做出了反应,他表示:“欧元区9月份通胀率降至1.8%。自2021年6月以来首次低于2%的读数。欧元区主要经济体的通货膨胀率较低。欧洲央行只需要使用通货紧缩这个词来大幅降息。

机构观点

荷兰国际银行:欧元出现新的政治风险溢价,警惕债市波动带跌欧美?

目前担心通胀的欧洲央行在宽松政策上会比美联储更谨慎的想法正在瓦解,因为鲍威尔继续暗示无意再次降息50个基点。而德国、法国、西班牙和意大利的通胀数据都支持欧央行在10月鸽派降息。就连欧洲央行行长拉加德昨日也发表了更为鸽派的言论,她指出,人们对反通胀的信心增强,将在下次会议上考虑这一点。

欧元兑美元短期利差大幅波动,表明欧美走弱。值得注意的是,欧元出现了部分新的政治风险溢价,因为新任法国总理米歇尔·巴尼耶正面临比预期更糟糕的赤字状况,而且未来可能会有一场政治斗争来推动任何预算整合措施。我们预计法国债券利差不会有任何缓解,债市波动将蔓延至欧元。

总体而言,除非欧元区和美国数据出现意外,否则我们认为欧美可能会在未来几天内回落至1.11下方。若周五美国失业率没有上升,则欧美可能会测试1.10。

瑞讯银行:欧美政策分歧加深,欧央行或会再次先行一步?

美联储降息50个基点的可能性在周一鲍威尔发表谨慎言论后大幅下降至38%,美元指数也从低点反弹,欧美出现大幅下行。抛售欧元不仅是由美元普遍走强引发的,也是由欧元区自身引发的。昨日法国总理宣布了增税计划,而德国CPI通胀也低于欧央行2%目标。换句话说,欧央行没有理由不在10月会议上宣布再次降息。同时,欧洲央行行长拉加德也暗示本月还会有更多降息措施。因此,市场现在预计欧央行10月降息25个基点的可能性为80%。

而对欧央行鸽派预期不断上升,加上美联储前景更加平衡,应会让欧美继续承压。下个看跌目标位是1.1070,这是4月以来反弹的23.6%斐波那契回调位。而1.10心理支撑位和38.2%回撤位,应是中期趋势逆转的关键分水岭。非农数据可能疲软,这是欧美看跌前景的最大风险。因为数据疲软会重燃美联储降息预期,导致美元走低,阻止欧元走弱。

汉堡商业银行:西班牙难以带动欧元区价格跌势恐难持久

汉堡商业银行首席经济学家CyrusdelaRubia博士在评论欧元区PMI数据时说:“尽管西班牙出人意料地很好地应对了全球制造业低迷,但它的影响力不足以带动欧元区其他国家。根据我们的临近预测模型,欧元区第三季度的工业生产可能会比上一季度下降1%左右。随着新订单的迅速下降,我们预计到年底产量将再次下降。欧洲央行将很高兴看到9月份购买价格下降,尤其是在价格连续三个月上涨之后。石油和天然气价格的下跌帮助降低了投入成本,公司将节省下来的部分成本转嫁给了客户。但我们也不要太过乐观——这些价格下跌可能不会持续太久。随着中东局势的升温,能源价格再次飙升的可能性始终存在。”

欧元兑美元10月行情走势展望

考虑到欧美央行货币政策的路径大体相仿,欧元/美元本月或许较难走出突破性的趋势行情。而未来欧美经济数据(尤其欧元区通胀的走势以及美国劳动力市场的最新情况)以及欧央行在10月议息会上的决定都可能会影响欧元在月内的走势。另外,如果当前市场风险偏好在10月继续保持较高的水平,那么欧元可能会和其他非美货币一样获得一定的支撑。

(亚汇网编辑:慧雅)