今日A股十大券商机构观点汇总(2024年8月13日)

昨日行情

市场昨日全天震荡调整,三大指数均小幅下跌。沪深两市成交额4959亿,较上个交易日缩量672亿,成交额跌破5000亿,创2020年5月25日以来新低。总体上个股跌多涨少,全市场超3600只个股下跌。板块方面,环保设备、新冠药、中药、油气等板块涨幅居前,教育、房地产、旅游、ST板块等板块跌幅居前。截至昨日收盘,沪指跌0.14%,深成指跌0.24%,创业板指跌0.2%。

十大劵商

中信建投 :煤电低碳化改造新增绿氢需求,把握绿醇+出海链下设备环节投资机会

中信建投表示,绿氢新增需求主线,24/25年装机有望高增---7月新增燃机掺氨实现低碳化转型带来的绿氢需求,基于当前政策明确指引的绿氢需求主线自下而上测算:24/25年国内绿氢需求将保持70%高增速。中信建投表示,绿醇仍是24/25年拉动电解槽出货的主要动力---24/25年绿醇有望拉动绿氢需求约14-15万吨,对应电解槽2-3GW,占比电解槽出货60-70%,建议关注绿醇产业链下电解槽+气化炉双环节受益标的;中信建投同时提出,电解槽出海表现强劲,有望成为量利双增主线---2024年1-7月以来国内需求疲软下电解槽出海表现强劲,出海订单同比+22pct,后续核心地区出海有望对当前国内电解槽毛利率实现向上修复,建议关注电解槽出海产业链受益标的。

中金公司:全球核电需求向好+低成本铀矿资源有限 铀矿价格中枢有望抬升

中金公司表示,核电重启渐成全球共识,新增机组+存量延寿共同拉动铀矿需求。中金认为,核电具备清洁性、稳定性,全球对核电态度逐步回暖,有望支撑铀矿需求。铀矿需求来源于①新增核电机组采购,通常提前2年、一次性采购未来3年量;②存量机组换料需求,主要来源于欧盟和北美。我们测算2024-2026年全球铀矿需求或达7.2万tu、7.7万tu和7.5万tu。

天风证券:汽车政策端、供给端发力,下半年行业需求有望回暖

天风证券表示,汽车政策端&供给端发力,下半年行业需求有望回暖,板块行情或将逐步乐观。中央财经委牵头推进汽车以旧换新政策,政策催化下需求悲观预期纠偏。据商务部负责人提供的数据,截至7月25日,汽车以旧换新信息平台收到汽车报废更新补贴申请36.4万份,单日新增已超过1万份,相较于1个月前的单日新增5100余份申请量已有接近翻倍增长。同时,随着小米SU7上市、北京车展上众多新车发布、以及下半年比亚迪DM5.0和鸿蒙智行(享界S9、智界R7等)一系列新车将陆续上市,供给端强势发力。

东海证券:电子行业需求在缓慢回暖

东海证券研报指出,电子行业需求在缓慢回暖,价格逐步恢复到正常水平;海外压力下国产化力度依然在不断加大,行业估值历史分位较低,建议关注:1)受益海外需求强劲AIoT领域的公司,关注恒玄科技等。2)AI创新驱动板块,算力芯片关注海光信息;光器件关注中际旭创等。3)上游供应链国产替代预期的半导体设备、零组件、材料产业,关注中船特气等。4)消费电子周期有望筑底反弹的板块,关注韦尔股份、佰维存储等。

华龙证券:工业母机产业链有望景气复苏

华龙证券研报指出,我国工业母机行业已经形成了完整的产业体系,但在高端技术、产业链配套等方面与国际先进水平仍有距离。政策持续推出,我国机床应用场景进一步打开,国产替代进程有望加速叠加大规模设备更新,工业母机产业链有望景气复苏。建议关注:华中数控、纽威数控、海天精工等。

中信证券:风电、水电、核电、光伏等建设将进一步提速

中信证券研报指出,在未来经济社会发展全面绿色转型建设目标及方向进一步明确下,风电、水电、核电、光伏等建设将进一步提速,预计相关企业将迎来增长:1)地基处理——作为建筑工程最重要一环,具备优势工法的头部企业将优先获益;2)民爆——作为水电等领域建设应用重要一环,在政策限制下,具备产能转移优势头部企业更易服务大型水电项目;3)BIPV——建筑降碳为经济社会绿色转型关键,在使用中用户对产品美观、材料成本、发电效率等综合要求提升下,光伏建筑一体化推行将更考量企业产品力。

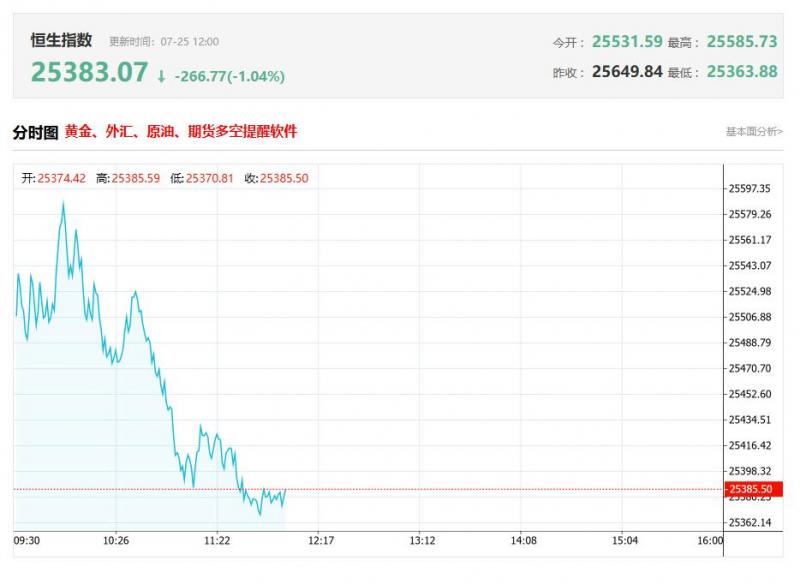

国泰君安:港股韧性已现推荐布局 向科技要弹性

国泰君安研报显示,港股资产已系统性低估,隐含较高预期回报率,具备较高配置性价比,配置向恒生科技要弹性,向高分红要确定性。海外方面,流动性拐点渐近,而前期港股市场对降息定价不足,后续有望受益于分母端增量资金回流。国内方面,前期分子端悲观预期已在港股市场中充分计价,回调充分后港股市场配置性价比突显。2024年以来恒科指数盈利预期持续向上提升,叠加分母端助推,看好成长弹性。行业配置推荐:1)行业格局出清后利润率与回报提升的恒生科技与互联网龙头;2)前期对地缘政治担忧的负面因素计价充分后,面临本土化需求加速、景气边际改善的新质生产力方向:半导体/电子等;3)稳定类高分红中期底仓配置:公用/银行/通信。

华泰证券:看好电网整体投资增长的确定性 主配网共同高增长

华泰证券表示,国务院近日发布《关于加快经济社会发展全面绿色转型的意见》,针对绿色转型不同领域,提出量化工作目标。此次文件作为意见作为我国加快经济社会发展全面绿色转型的顶层设计文件,再度彰显了我国推进能源绿色转型、坚定不移推动碳达峰碳中和目标的决心。我们看好电网整体投资增长的确定性,主配网共同高增长;看好海上风电发展受政策支持继续加速;看好沿海核电加快发展下的产业链机会。

海通证券:关注宠物食品行业的投资机会

海通证券研报指出,建议关注宠物食品行业的投资机会。短期专业宠物食品渗透率提升有望带来国内宠物食品市场可观增长。国产企业一方面,通过持续的教育推动旧养宠人群从剩饭喂养转向专业宠食;另一方面,通过内容平台等大力宣传,吸纳新进入的养宠主,成功把握新时期宠食行业发展的关键,规模有望持续提升。个股可关注:乖宝宠物、中宠股份、佩蒂股份等。

光大证券:持续看好维生素、蛋氨酸板块

光大证券研报指出,持续看好维生素、蛋氨酸板块。1)蛋氨酸:短期受海外减产影响,蛋氨酸现货供应趋紧,中长期全球蛋氨酸产能扩产有限,叠加终端需求持续复苏,蛋氨酸供需格局有望持续改善。2)维生素:巴斯夫维生素停供加速推动维生素价格上涨,随着维生素厂家减产和停产检修,叠加需求端持续复苏,国内维生素厂家挺价意愿较强,有望推动维生素价格2024年持续上涨。

(亚汇网编辑:章天)