黄金实时行情分析:金价高位回调 非农报告或成命运转折点

基本消息面

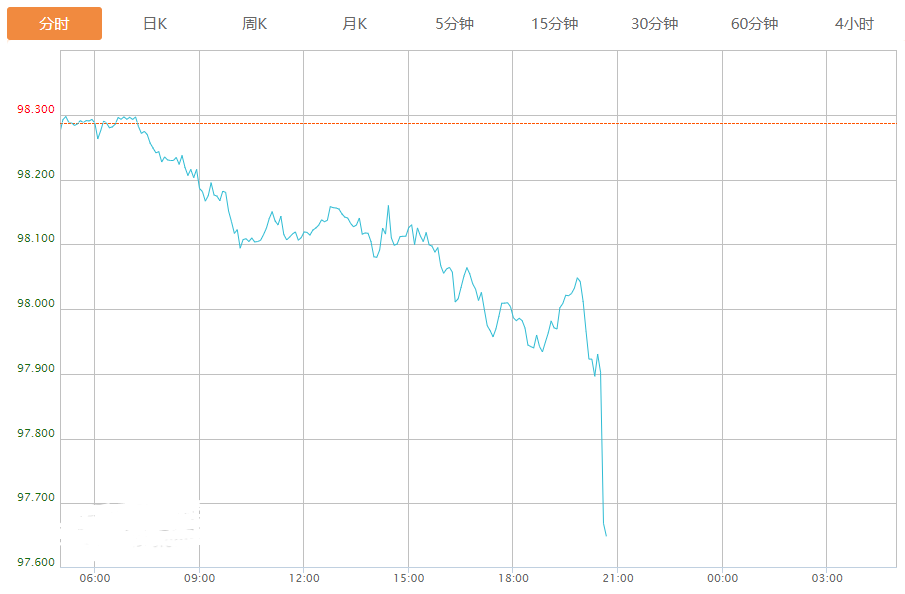

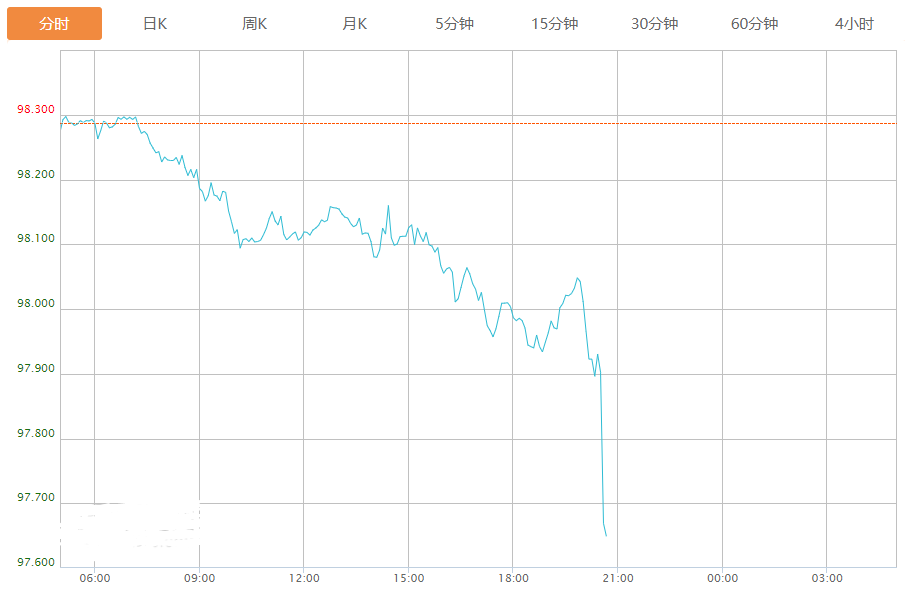

周五(9月5日),现货黄金窄幅震荡,目前交投于3552美元/盎司附近。黄金作为传统避险资产,在全球经济不确定性加剧的背景下,本周三创下历史新高至3578美元/盎司,但周四(9月4日)却出现回调迹象。这不仅仅是简单的获利了结,更是市场对美国经济数据和美联储政策路径的敏感反应。

投资者们将目光锁定在即将公布的美国非农就业报告上,这份数据可能直接左右美联储的降息节奏,并进而影响黄金的走势。在当前环境下,疲软的就业指标强化了降息预期,同时也支撑了黄金的避险需求,但如果数据超出预期,黄金或面临更大压力。

相关新闻消息

金价回调的直接诱因:获利了结与数据疲软的交织

金价在创纪录高位后下滑,主要源于交易商的获利了结行为。经过一轮强劲上涨,市场积累了大量多头仓位,许多投资者选择在高点兑现利润,导致价格短期回落。

周三的疲软职位空缺数据进一步巩固了对美国降息的押注,这本应利好黄金,但周四公布的上周美国初请失业金人数增幅超过预期,却引发了市场的谨慎情绪。

初请失业金人数增加至23.7万人,高于预期的23万人,反映出劳动力市场持续降温。这种数据疲软虽强化了美联储降息的预期,却也让投资者在非农报告前选择观望,避免大举押注。

金属交易主管David Meger指出,由于美联储降息预期已被市场消化,周五的月度就业报告将成为关键。如果数据显示就业增长低于预期,黄金的避险魅力将进一步放大;反之,若就业岗位增幅强劲,美元走强可能压制金价。

此外,ADP全国就业报告显示,8月美国民间就业岗位仅增加5.4万个,远低于市场预期的6.5万个,且7月数据也被向上修正为10.6万个。这一系列指标表明,美国劳动力市场正逐步放缓,这在一定程度上支撑了黄金的避险需求,但也引发了投资者对经济衰退的担忧。黄金作为非收益资产,在低利率环境下往往更具吸引力,但短期回调反映出市场对数据不确定性的消化过程。

债市与股市的联动影响:收益率下滑与股市新高并存

美国国债收益率周四普遍下滑,两年期国债收益率下跌2.4个基点至3.59%,10年期收益率下跌4.4个基点至4.167%,均触及四个月低点。这反映出投资者对劳动力市场疲软的反应,进一步提升了降息概率至98%。收益率曲线趋平,两年期与10年期利差缩小至58个基点,这往往是美联储降息的前兆,显示长债收益率下降速度快于短债,通胀预期略有回落。在这种环境下,黄金作为零息资产的吸引力增强,因为低收益率减少了持有黄金的机会成本。

与此同时,美国股市却创下新高,标普500指数上涨0.83%至6502.08点,道琼斯指数上涨0.77%至45621.29点,纳斯达克指数上涨0.98%至21707.69点。科技股如博通、亚马逊和Meta Platforms的强劲表现提振市场,博通预测第四季度营收高于预期,亚马逊与JetBlue的合作改善机上Wi-Fi服务。这些积极因素源于劳动力数据没有改变降息预期,投资者对美联储的宽松政策抱有信心。

Horizon Investments研究主管Mike Dickson认为,除非非农数据极端超出范围,否则降息已在意料之中。这对黄金的影响是双重的:股市上行可能分散避险资金,但降息预期仍支撑黄金中长期走势。

全球债市方面,长期债券收益率上升反映了对日本、英国和美国财政状况的担忧,但美国债市的下滑主导了黄金的正面影响。

Comerica财富管理首席投资官Eric Teal指出,随着关税不确定性、移民变化和人工智能应用,就业数据越疲弱,刺激性降息的“掩护”就越充分。这暗示下半年经济增长动力将来自更宽松的货币和财政政策,对黄金构成潜在利好。

(亚汇网编辑:章天)