原油市场今日分析:EIA库存大增推动油价继续回落 有望继续支撑油价?

亚汇网

2024-10-10 13:20:01

昨日市场回顾

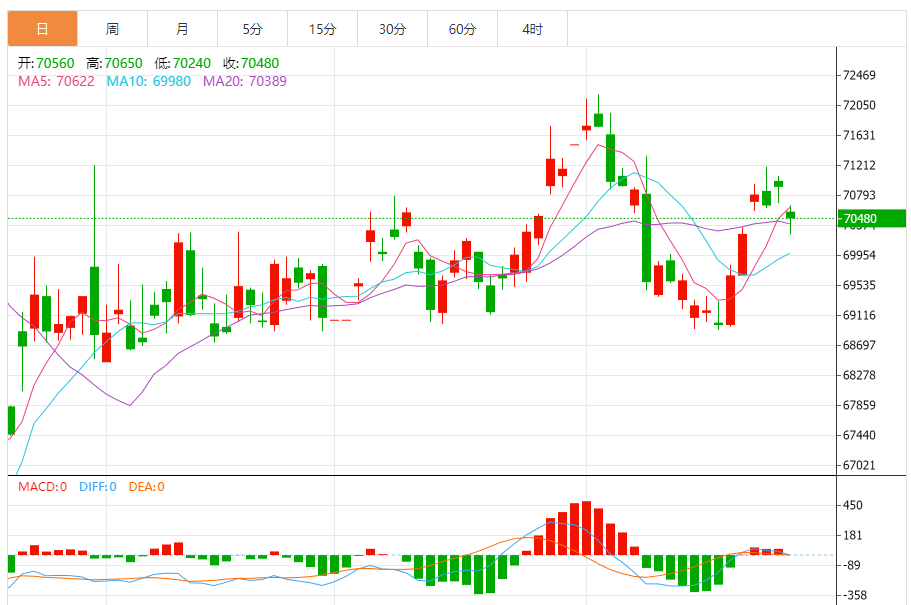

数据显示美国原油库存上升,油价周三盘中一度下跌近3%,触及10日均线位置,WTI原油报价73.32元,Brent原油报价76.96美元。

美联储利率路径:

美联储会议纪要显示9月降息幅度有分歧;

美联储洛根:倾向于以“更渐进的路径”回到正常利 率水平;

戴利:今年可能还会再降息一次或两次。 · 美联储柯林斯重申支持进一步降息。

美媒:美国官员认为以色列接受打击伊朗常规军事目 标的论点。

俄副总理诺瓦克:断言12月全球市场是否准备好消化 欧佩克+的额外石油还为时过早。

机构观点汇总

市场综合评价:油市的上行风险仍超过下行风险,波动性在短期内将保持高位

Tyche Capital Advisors管理成员Tariq Zahir表示,没有宣布任何进一步的刺激措施,以及石油输出国组织(主要是沙特阿拉伯)向市场注入原油的前景,也是对石油不利的因素。另一方面,石油的主要看涨因素是以色列可能会采取哪些措施来应对上周的伊朗导弹袭击,如果伊朗的油田遭到袭击,价格可能会飙升。如果发生大规模袭击,并且伊朗和以色列之间继续存在来回冲突,伊朗可能会试图影响通过霍尔木兹海峡的货物流动,霍尔木兹海峡是一个重要的石油咽喉要道。在未来几天和几周内,上行风险可能超过下行风险。

Sevens Report Research联合主编Tyler Richey表示,有报道称,真主党遭受重创的领导层愿意与以色列讨论停火条款,以及突然出现的刺激措施是否足以抵御经济下行风险仍存在怀疑,目前仍对油价构成压力,石油的波动性在短期内可能会保持高位。与此同时,飓风米尔顿似乎没有对墨西哥湾的生产产生有意义的影响。米尔顿的净影响可能是消费者需求减少,因为居民就地避难。

TS Lombard:原油,一个处于风口浪尖的市场

原油现货市场并不宽松。布油远期曲前端全年都处于现货溢价的状态,尽管目前价差远低于2024年高点。全球原油库存一直在下降,美国库存徘徊在疫情后的低点,但在可预见的未来,美国市场不会出现实质性收紧。充足的原油供应、疲软的需求势头和膨胀的燃料产品库存相结合,表明油市将出现过剩,且会持续到2025年。此外,非欧佩克产油国的产量保持稳定,同时欧佩克闲置产能很高、炼油利润率较低,这表明需求放缓,但也反映出竞争加剧,因为石油行业过去几年强劲的盈利能力吸引了新的参与者。

时间快进到目前。夏季原油远期合约投机性仓位变得过于悲观,为价格反弹埋下了伏笔。同时,伊以冲突不断升级,导致油价“战争溢价”飙升,为新一轮上涨提供了催化剂。此外,积极的走势也刺激了技术性买盘,导致美、布两油逼近200日均线阻力。

尽管我们仍认为海湾地区石油生产或运输能力受到重大损害的威胁很小,但风险平衡正在发生改变。由于全球原油库存远低于4月份伊朗袭击以色列时的水平,地缘政治溢价持续上涨的可能性有所增加。这意味着,尽管人们普遍预期2025年原油市场供应过剩,但与允许库存耗尽相比,等待行业参与者补库的成本相应更高,这可能会成为需求前景好转的催化剂。

分析师Christopher Lewis:原油在大涨后回调并不罕见,投资者或可留意这两处入场机会

今天美、布两油继续回落,因为我们继续看到外界对全球需求的担忧。话虽如此,地缘政治因素也可能使市场重新回到上行趋势中。我认为WTI原油在71.5有显着支撑,所以若在此水平看到止跌信号并反弹,这可能是一个不错的入场机会。坦率地说,这是一个在上周直线上涨的市场,所以回调并不罕见。

至于布油情况类似,现在似乎正在放弃部分涨幅。我认为75.5能提供一定支撑,此处操作方式与上述WTI原油的71.5水平一样。但若持续跌破75.5,下个支撑位在74.5,然后是72.5。另一方面,我认为布油80美元是目前潜在的上限。

路透大宗商品和能源技术领域市场分析师:若保持在下跌通道内,整体形势仍将看跌

美油CLc1可能反弹至每桶75.35美元,因其在支撑位71.86美元附近企稳,并突破了阻力位73.42美元。

下一个阻力位在75.35美元,突破后可能会向76.53-78.46美元区间迈进。只有当该合约跌破71.86美元时,才能确认跌势的延续。

如果跌破73.20美元,则表明突破73.42美元是虚假的73.53美元的目标将被放弃。

在日线图上,71.40美元支撑位附近形成了一个长影锤形。这一看涨反转形态确认了从10月8日高点78.46美元开始的下跌已经完成,或者说是本轮下跌的第一轮已经完成。

市场也已攀升至72.91美元上方,可能反弹至75.13美元。只要该合约保持在通道内,整体形势仍将看跌。

(亚汇网编辑:林雪)

数据显示美国原油库存上升,油价周三盘中一度下跌近3%,触及10日均线位置,WTI原油报价73.32元,Brent原油报价76.96美元。

美联储利率路径:

美联储会议纪要显示9月降息幅度有分歧;

美联储洛根:倾向于以“更渐进的路径”回到正常利 率水平;

戴利:今年可能还会再降息一次或两次。 · 美联储柯林斯重申支持进一步降息。

美媒:美国官员认为以色列接受打击伊朗常规军事目 标的论点。

俄副总理诺瓦克:断言12月全球市场是否准备好消化 欧佩克+的额外石油还为时过早。

机构观点汇总

市场综合评价:油市的上行风险仍超过下行风险,波动性在短期内将保持高位

Tyche Capital Advisors管理成员Tariq Zahir表示,没有宣布任何进一步的刺激措施,以及石油输出国组织(主要是沙特阿拉伯)向市场注入原油的前景,也是对石油不利的因素。另一方面,石油的主要看涨因素是以色列可能会采取哪些措施来应对上周的伊朗导弹袭击,如果伊朗的油田遭到袭击,价格可能会飙升。如果发生大规模袭击,并且伊朗和以色列之间继续存在来回冲突,伊朗可能会试图影响通过霍尔木兹海峡的货物流动,霍尔木兹海峡是一个重要的石油咽喉要道。在未来几天和几周内,上行风险可能超过下行风险。

Sevens Report Research联合主编Tyler Richey表示,有报道称,真主党遭受重创的领导层愿意与以色列讨论停火条款,以及突然出现的刺激措施是否足以抵御经济下行风险仍存在怀疑,目前仍对油价构成压力,石油的波动性在短期内可能会保持高位。与此同时,飓风米尔顿似乎没有对墨西哥湾的生产产生有意义的影响。米尔顿的净影响可能是消费者需求减少,因为居民就地避难。

TS Lombard:原油,一个处于风口浪尖的市场

原油现货市场并不宽松。布油远期曲前端全年都处于现货溢价的状态,尽管目前价差远低于2024年高点。全球原油库存一直在下降,美国库存徘徊在疫情后的低点,但在可预见的未来,美国市场不会出现实质性收紧。充足的原油供应、疲软的需求势头和膨胀的燃料产品库存相结合,表明油市将出现过剩,且会持续到2025年。此外,非欧佩克产油国的产量保持稳定,同时欧佩克闲置产能很高、炼油利润率较低,这表明需求放缓,但也反映出竞争加剧,因为石油行业过去几年强劲的盈利能力吸引了新的参与者。

时间快进到目前。夏季原油远期合约投机性仓位变得过于悲观,为价格反弹埋下了伏笔。同时,伊以冲突不断升级,导致油价“战争溢价”飙升,为新一轮上涨提供了催化剂。此外,积极的走势也刺激了技术性买盘,导致美、布两油逼近200日均线阻力。

尽管我们仍认为海湾地区石油生产或运输能力受到重大损害的威胁很小,但风险平衡正在发生改变。由于全球原油库存远低于4月份伊朗袭击以色列时的水平,地缘政治溢价持续上涨的可能性有所增加。这意味着,尽管人们普遍预期2025年原油市场供应过剩,但与允许库存耗尽相比,等待行业参与者补库的成本相应更高,这可能会成为需求前景好转的催化剂。

分析师Christopher Lewis:原油在大涨后回调并不罕见,投资者或可留意这两处入场机会

今天美、布两油继续回落,因为我们继续看到外界对全球需求的担忧。话虽如此,地缘政治因素也可能使市场重新回到上行趋势中。我认为WTI原油在71.5有显着支撑,所以若在此水平看到止跌信号并反弹,这可能是一个不错的入场机会。坦率地说,这是一个在上周直线上涨的市场,所以回调并不罕见。

至于布油情况类似,现在似乎正在放弃部分涨幅。我认为75.5能提供一定支撑,此处操作方式与上述WTI原油的71.5水平一样。但若持续跌破75.5,下个支撑位在74.5,然后是72.5。另一方面,我认为布油80美元是目前潜在的上限。

路透大宗商品和能源技术领域市场分析师:若保持在下跌通道内,整体形势仍将看跌

美油CLc1可能反弹至每桶75.35美元,因其在支撑位71.86美元附近企稳,并突破了阻力位73.42美元。

下一个阻力位在75.35美元,突破后可能会向76.53-78.46美元区间迈进。只有当该合约跌破71.86美元时,才能确认跌势的延续。

如果跌破73.20美元,则表明突破73.42美元是虚假的73.53美元的目标将被放弃。

在日线图上,71.40美元支撑位附近形成了一个长影锤形。这一看涨反转形态确认了从10月8日高点78.46美元开始的下跌已经完成,或者说是本轮下跌的第一轮已经完成。

市场也已攀升至72.91美元上方,可能反弹至75.13美元。只要该合约保持在通道内,整体形势仍将看跌。

(亚汇网编辑:林雪)

- 正文结束 -