今日外汇市场分析:欧洲央行降息25个基点 美指持续走强

亚汇网

2024-10-18 13:40:03

亚盘市场回顾

外汇市场基本面综述

欧洲央行再次降息25个基点,存款机制利率从3.5%下 调至3.25%。

美国9月零售销售增幅略超预期,强化美联储降息25个 基点的预期。

上周美国首次申请失业救济人数24.1万人,意外下降, 飓风影响还将持续数周。

美国头号“债主”日本8月加仓美债,是五个月来首增; 中国持仓减少19亿美元,连续两月、年内第六个月下 降。

机构观点汇总

花旗:韩国央行可能更快更大幅度地降息

花旗集团经济学家Jin-Wook Kim在一份报告中表示,韩国央行可能会更快、更大幅度地降息,以应对弱于预期的经济增长。Kim表示,预计韩国央行可能会在2025年1月、4月和7月分别降息25个基点。此前韩国央行于10月11日将基准利率从3.50%下调至3.25%,开始了宽松货币政策。这比花旗之前的预测提前了一个月,Kim补充称。他指出,央行还可能在2026年再降息两次——可能在1月和7月——将政策利率降至2.00%,低于花旗此前预测的2.50%。

IG:美指继续强势上涨,任何下跌都可能...

美国零售销售的大幅增长导致美国国债收益率小幅走高,为美元隔夜延续涨势提供了进一步的理由。这使得美元重新测试其200日均线,这可能会带来一些近期阻力,同时其日线RSI的超买技术状况也可能会带来一些阻力。然而,任何下跌都可能导致更高低点的形成,而支撑位则在102.30水平,那里有一条向上支撑趋势线。

瑞穗证券:若特朗普获胜,美元将重拾2016年的剧本?

此时此刻,市场似乎已经准备好重拾2016年大选的剧本,“事前交易”正在如火如荼地进行。这就是为什么美元将继续被买入。我们不会在这个时候选择淡化美元的强势。我们倾向于做多美元和做空欧元,但不是出于政治原因,而是出于宏观基本面原因,我们预计大选后欧元将会跌至1.08甚至更低水平。

若特朗普获胜,关税提上日程的速度将比上次(2018年)快得多,而且很难指望美元走软。高度确信的是,市场将期待美元将重演2016年的走高的剧本。如若哈里斯获胜,更困难的情景是政策维持现状,关税带来的通胀压力减少。

考虑到10月份美元的走势,若哈里斯胜选,叠加国会分裂,预计到年底美元至少会出现2%的抛售。如若是“蓝色浪潮”情况(即民主党横扫大选),美元抛售将更加严重,预计走弱幅度为3-4%,但鉴于参议院选举中民主党占多数,这种可能性非常低。

尽管市场预计特朗普获胜的可能性更高,但若他胜选,叠加国会分裂,预计美元将上涨2%。如若出现“红色浪潮”(即共和党横扫大选,2016年策略适用),预计美元将上涨5%。

美银:欧央行利率降至中性水平之下的两条最可能路径

尽管不确定性减少,融资成本降低的预期以及家庭实际购买力的复苏,但私人国内需求仍意外疲软,这也一直是欧央行今年下调预测的主要原因。然而,欧央行对中期经济和国内需求预测几乎没有下修。我们对此感到惊讶,为什么市场目前会认为欧元区不需要刺激?我们认为,未来有两条路径可能导致欧元区利率降至中性水平以下,而且这两条路径的可能性都很高:

1、我们是最谨慎的预测者之一,但我们仍预计欧元区经济将温和复苏。然而,我们目前不排除经济疲软持续更长时间的可能,这将要求政策迅速正常化,至少保持中性。利率达到中性水平所需的时间越长,就越有可能需要利率来刺激经济,即降至1.5%以下。换句话说,我们很容易看到欧央行稍微缓慢的降息道路,最终导致更深幅度降息。

2、另一方面,最新的PMI数据(一个噪音)表明,欧元区经济将从现在开始显着恶化。终值修正了部分错误。但如果未来的数据证实了PMI和经济增长趋近于0的信号,那么2025年超过25个基点的降息和远低于1.5%的终端利率将成为可能,因为欧元区将需要大规模的刺激。

(亚汇网编辑:林雪)

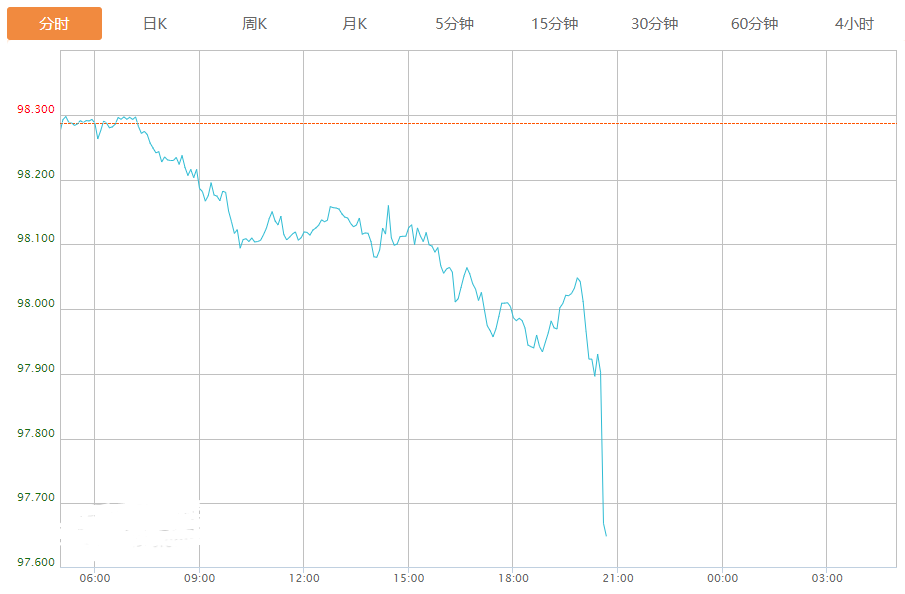

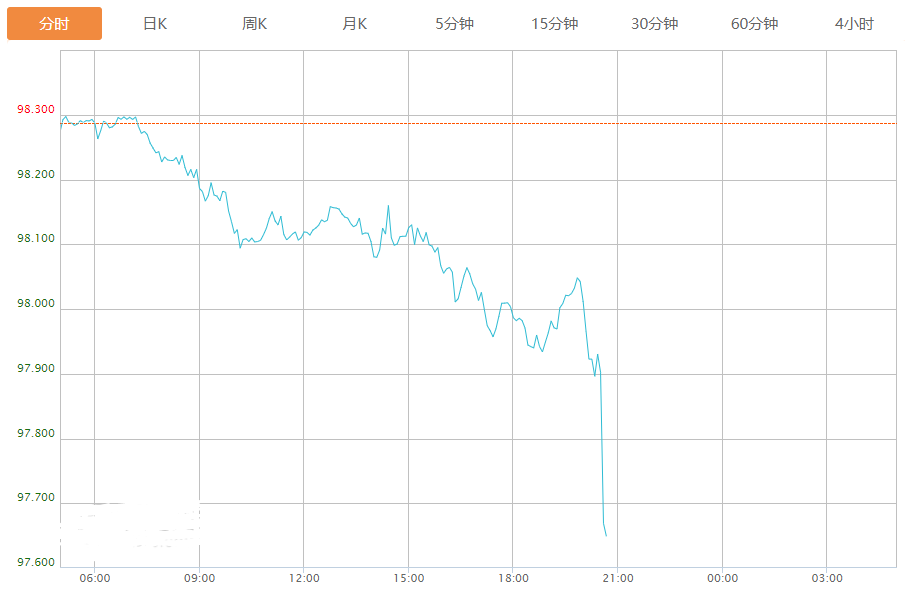

周四,美元指数最终收涨0.24%,报103.77。基 准的10年期美债收益率收涨7.45个基点,截至目前,美元报价103.67。

外汇市场基本面综述

欧洲央行再次降息25个基点,存款机制利率从3.5%下 调至3.25%。

美国9月零售销售增幅略超预期,强化美联储降息25个 基点的预期。

上周美国首次申请失业救济人数24.1万人,意外下降, 飓风影响还将持续数周。

美国头号“债主”日本8月加仓美债,是五个月来首增; 中国持仓减少19亿美元,连续两月、年内第六个月下 降。

机构观点汇总

花旗:韩国央行可能更快更大幅度地降息

花旗集团经济学家Jin-Wook Kim在一份报告中表示,韩国央行可能会更快、更大幅度地降息,以应对弱于预期的经济增长。Kim表示,预计韩国央行可能会在2025年1月、4月和7月分别降息25个基点。此前韩国央行于10月11日将基准利率从3.50%下调至3.25%,开始了宽松货币政策。这比花旗之前的预测提前了一个月,Kim补充称。他指出,央行还可能在2026年再降息两次——可能在1月和7月——将政策利率降至2.00%,低于花旗此前预测的2.50%。

IG:美指继续强势上涨,任何下跌都可能...

美国零售销售的大幅增长导致美国国债收益率小幅走高,为美元隔夜延续涨势提供了进一步的理由。这使得美元重新测试其200日均线,这可能会带来一些近期阻力,同时其日线RSI的超买技术状况也可能会带来一些阻力。然而,任何下跌都可能导致更高低点的形成,而支撑位则在102.30水平,那里有一条向上支撑趋势线。

瑞穗证券:若特朗普获胜,美元将重拾2016年的剧本?

此时此刻,市场似乎已经准备好重拾2016年大选的剧本,“事前交易”正在如火如荼地进行。这就是为什么美元将继续被买入。我们不会在这个时候选择淡化美元的强势。我们倾向于做多美元和做空欧元,但不是出于政治原因,而是出于宏观基本面原因,我们预计大选后欧元将会跌至1.08甚至更低水平。

若特朗普获胜,关税提上日程的速度将比上次(2018年)快得多,而且很难指望美元走软。高度确信的是,市场将期待美元将重演2016年的走高的剧本。如若哈里斯获胜,更困难的情景是政策维持现状,关税带来的通胀压力减少。

考虑到10月份美元的走势,若哈里斯胜选,叠加国会分裂,预计到年底美元至少会出现2%的抛售。如若是“蓝色浪潮”情况(即民主党横扫大选),美元抛售将更加严重,预计走弱幅度为3-4%,但鉴于参议院选举中民主党占多数,这种可能性非常低。

尽管市场预计特朗普获胜的可能性更高,但若他胜选,叠加国会分裂,预计美元将上涨2%。如若出现“红色浪潮”(即共和党横扫大选,2016年策略适用),预计美元将上涨5%。

美银:欧央行利率降至中性水平之下的两条最可能路径

尽管不确定性减少,融资成本降低的预期以及家庭实际购买力的复苏,但私人国内需求仍意外疲软,这也一直是欧央行今年下调预测的主要原因。然而,欧央行对中期经济和国内需求预测几乎没有下修。我们对此感到惊讶,为什么市场目前会认为欧元区不需要刺激?我们认为,未来有两条路径可能导致欧元区利率降至中性水平以下,而且这两条路径的可能性都很高:

1、我们是最谨慎的预测者之一,但我们仍预计欧元区经济将温和复苏。然而,我们目前不排除经济疲软持续更长时间的可能,这将要求政策迅速正常化,至少保持中性。利率达到中性水平所需的时间越长,就越有可能需要利率来刺激经济,即降至1.5%以下。换句话说,我们很容易看到欧央行稍微缓慢的降息道路,最终导致更深幅度降息。

2、另一方面,最新的PMI数据(一个噪音)表明,欧元区经济将从现在开始显着恶化。终值修正了部分错误。但如果未来的数据证实了PMI和经济增长趋近于0的信号,那么2025年超过25个基点的降息和远低于1.5%的终端利率将成为可能,因为欧元区将需要大规模的刺激。

(亚汇网编辑:林雪)

- 正文结束 -